Le vrai coût de l’électricité nucléaire en France est toujours objet de débat. Pour y voir clair, une distinction s’impose entre les coûts issus du parc actuel de réacteurs, ceux du démantèlement, ceux liés à la gestion long terme des déchets et, enfin ceux de la troisième génération de réacteurs, tels le PWR.

L’industrie nucléaire est impactée depuis plusieurs années par des bouleversements majeurs de son environnement économique : libéralisation des marchés de l’électricité aux États-Unis puis en Europe, conséquences de l’accident de Fukushima depuis 2011, politiques pouvant conduire à une baisse (France) voir une sortie (Allemagne) du nucléaire à brève échéance. Face à ces enjeux, la réflexion économique s’est intensifiée sur l’évolution du parc existant, alors qu’il y a peu, l’économie du nucléaire était surtout abordée en termes de compétitivité vis-à-vis des autres moyens de production électriques, dans une perspective de construction de nouvelles centrales.

Cet article reflète ce contexte nouveau et accorde une place importante à l’économie du nucléaire existant. On constate une augmentation certaine des coûts, compte tenu des investissements de maintenance nécessaires pour maintenir le parc au-delà de 40 ans et de la meilleure prise en compte des coûts de démantèlement et de stockage des déchets. Malgré cela, le nucléaire historique produit actuellement son énergie pour un coût de l’ordre de 42 euros/MWh (tarif d’accès régulé à l’électricité du nucléaire historique (ARENH) qui fixe le coût d’accès au nucléaire historique pour les concurrents d’Électricité de France (EDF)). En comptant les rénovations envisageables, y compris induites par l’accident de Fukushima, un calcul de coin de table nous indique que ce coût pourrait augmenter d’environ 5 €/MWh[1]. Un tel niveau reste à moyen terme plus compétitif que les autres moyens de production existants ou en développement (hydraulique excepté).

En complément, il convient également de se poser la question du coût d’opportunité lié à un arrêt anticipé des réacteurs. Par exemple, le rapport de la Commission Énergies 2050 évalue le coût total actualisé de l’arrêt du parc actuel a, selon l’hypothèse d’une durée d’exploitation limitée à 40 ans, de l’ordre de la centaine de milliards d’euros.

Enfin, se pose la question des coûts des réacteurs en développement, dont l’EPR (initialement European Pressurized Water Reactor, puis Evolutionary Power Reactor). Nous concluons à une augmentation significative des coûts, lesquels doivent cependant être relativisés et pourraient être réduits avec la mise au point d’un EPR optimisé : l’EPR NM.

Au total, le nucléaire ne fait pas exception dans l’évolution des coûts de la production et de la distribution d’électricité en France et dans le monde : les évolutions récentes marquent une tendance significative à la hausse pour les moyens de base. Malgré cela, cette source d’électricité est la plus compétitive quand il s’agit du parc existant, et reste l’une de plus compétitives si l’on considère des unités en développement.

1. Le nucléaire actuel, facteur d’une électricité bon marché

Les coûts de l’énergie nucléaire sont, à l’image de cette énergie, sujets à controverses. Il en est d’ailleurs de même pour les prix du pétrole, du gaz et des énergies renouvelables. Mais il faut rappeler que ces discussions sont d’abord basées sur une vision du futur, parfois optimiste et souvent pessimiste, compte tenu des déséquilibres actuels. Ce qui frappe surtout est l’augmentation des incertitudes et des risques associés, qui nécessite de plus en plus de raisonner en termes flexibilité et d’assurance. À ce titre, le fait de produire une électricité à un coût relativement stable sur une longue période est un des atouts de l’énergie nucléaire.

Ce qui est certain c’est que l’électricité, largement d’origine nucléaire, reste bon marché en France, par rapport aux autres formes de production ainsi que par rapport aux autres pays.

Il convient aussi de rappeler que le prix de l’électricité payé par les ménages français a nettement baissé au cours des trois dernières décennies (de l’ordre de 30% entre 1980 et 2010). La raison est simple, une forte part des coûts de l’électricité découle des coûts de production et donc de construction de nos 58 réacteurs qui ont été globalement modérés et assez rapidement amortis. En effet, il est utile de rappeler que la part du coût de production qui provient du poste uranium pèse actuellement moins de 10% dans le coût global, de sorte que ce coût est très peu sensible aux aléas énergétiques des marchés mondiaux. Le coût de construction est ainsi un indicateur important. Nous verrons plus loin, qu’au fur et à mesure du vieillissement du parc, un autre coût deviendra très significatif pour comprendre les évolutions de la production : il s’agit de la maintenance lourde pour assurer le prolongement de la durée d’exploitation des réacteurs.

Si nous en restons aux coûts de construction, la Figure 2 présente (sur la base des données publiées par la Cour des compte en 2012) ces coûts en euros constant[2]. Chaque point correspond à un couple de deux réacteurs. Le premier constat est que la valeur médiane est autour de 1,2 milliards d’euros le Gigawatt électrique, soit 1,5 milliard d’euro par GWe en y ajoutant les frais d’ingénierie et de pré-exploitation. En adoptant une démarche de coût actualisé de production pour calculer le coût du kWh (approche de la commission Champsaur), qui inclut tout le cycle du combustible, les déchets, le démantèlement et l’amortissement des investissements initiaux, on obtient un coût de production historique de 40 €/MWh environ (le tarif de l’ARENH l’évalue à 42 €/MWh).

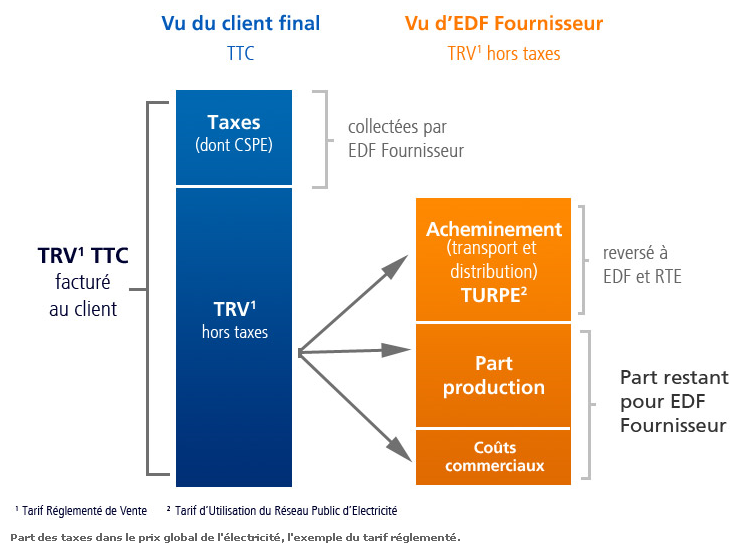

L’observateur attentif de sa facture d’électricité pourra s’interroger sur l’écart qui le sépare des 140 euros déboursés par mégawatt heure consommé. Il est donc bon de rappeler (Figure 1) que l’outil de production est loin de représenter la majeure partie de nos dépenses pour l’électricité.

Pour un particulier, la part de la production (donc principalement le coût du nucléaire) représente entre ¼ et 1/3 de la facture. Au final, l’écart de coût dont nous bénéficions par rapport à nos voisins européens s’explique pour une bonne partie par notre outil de production économiquement plus efficace. Une part du coût de l’électricité provient de la CSPE (Contribution au service public de l’électricité) qui finançait historique la précarité énergétique et maintenant majoritairement les énergies renouvelables. Cette taxe devrait continuer à augmenter dans les années à venir.

Le deuxième constat, clairement visible sur la Figure 2, est que les coûts de construction, par kilowatt électrique ont augmenté au fil du temps avec un effet de série observable au sein des différents paliers. Le graphique présenté met notamment en évidence des difficultés techniques rencontrées sur le palier N4, qui ont considérablement allongé sa mise en service et donc ses coûts. Ceci n’a cependant pas conduit à une baisse de compétitivité par rapport aux autres moyens de production qui eux aussi ont vu leur postes de coûts grimper, en particulier les énergies fossiles.

2. Coût du nucléaire actuel

Le nucléaire existant dispose donc d’un grand avantage comparatif en termes de coût de production. Dans le contexte de la libéralisation du marché de l’électricité[3], les travaux de la commission Champsaur ont analysé le coût de production de l’électricité nucléaire historique. Ce coût historique (incluant le coût d’exploitation, le coût du capital restant dû à date et le coût de la prolongation de l’exploitation) est en 2015 de l’ordre de 42 €/MWh (tarif d’achat d’accès régulé à l’électricité du nucléaire historique, ARENH).

Cette approche du coût historique ne doit cependant pas être confondue avec la méthode du coût courant économique (CCE) utilisée par la cour des Comptes. Cette dernière intègre en effet un périmètre plus large qui couvre les coûts futurs potentiels tels que ceux de maintenance lourde nécessaire au prolongement de durée d’exploitation ainsi que les travaux post-Fukushima. La cour des Comptes estime dans son rapport de 2014 que ce coût est de l’ordre de 59 €/MWh avec une augmentation importante entre 2010 et 2013 liée aux investissements nécessaires dans le parc actuel[4].

À la suite des rapports détaillés de la cour des Comptes de 2012 et 2014, on peut ainsi conclure qu’il n’y a pas de coût caché du nucléaire. Certes, des recherches complémentaires mériteraient d’être menées pour identifier des externalités non encore évaluées. Rappelons qu’un tel exercice est mené depuis des années par la Commission européenne au sein des projets ExternE et GREED, et que les montants des résultats obtenus, risques accidentels compris, ne modifient que peu les coûts du kWh.

2.1. Des coûts futurs importants pour l’exploitation du parc actuel

Il est donc nécessaire d’identifier aussi précisément que possible le coût futur à payer pour le parc existant, tenant compte du fait qu’il est déjà largement amorti.

2.1.1. Notion de durée d’exploitation

Il n’existe pas de durée de vie réglementaire pour les réacteurs nucléaires puisque la réglementation française ne prévoit pas de limitation à la durée d’exploitation. L’exploitation des réacteurs repose sur des réexamens de sûreté périodique qui conditionnent la poursuite de l’exploitation. Ces réexamens ont lieu au moins tous les dix ans, lors des visites dites décennales conduites par l’Autorité de sureté nucléaire (ASN).

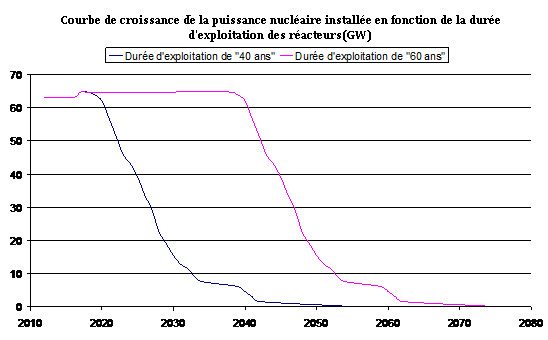

L’essentiel du parc nucléaire français ayant été construit très rapidement dans les années 80, le risque d’une baisse rapide de la capacité du parc de production nucléaire actuel existe. Cet « effet falaise » est illustré sur la figure suivante en fonction de la durée d’exploitation pour 40 et 60 ans d’exploitation. Pour garder une puissance installée constante, l’effort de remplacement serait massif sur une décennie, entre 2020 et 2030 dans le premier cas, et entre 2040 et 2050 dans le second, où ce sont plus de 40 GWe qui seraient déclassés.

Comme nous le verrons plus loin, ce renouvellement du parc existant se retrouve actuellement remis en cause partiellement par les objectifs liées à la loi sur la transition énergétique et la croissance verte (LTECV) votée en août 2015 et qui prévoit notamment une réduction de la part du nucléaire à 50 % du mix électrique en 2025 contre 75 % aujourd’hui.

2.1.2. Montants nécessaires au prolongement du parc existant

Les dépenses futures correspondent tout d’abord aux investissements nécessaires pour satisfaire aux exigences de l’ASN dans le cadre du prolongement de la durée d’exploitation des réacteurs. En 2010, EDF a annoncé qu’elle envisageait d’étendre la durée de fonctionnement de son parc nucléaire à 60 ans : en réponse l’ASN a demandé que l’exploitant déploie un programme d’études visant à :

- Garantir la conformité des réacteurs, notamment par l’examen des composants non remplaçables pour lesquels l’exploitant devra fournir la preuve de leur tenue dans le temps ;

- Améliorer le niveau de sûreté des réacteurs, au regard des objectifs de sûreté applicables aux réacteurs de 3ème génération ;

- Mettre en œuvre les mesures liées aux Évaluations complémentaires de sureté conduites après l’accident nucléaire de Fukushima en 2011.

Le volume et le planning des travaux nécessaires à la poursuite de l’exploitation au-delà de 40 ans n’étant pas précisément connu à ce jour, notamment compte tenu des incertitudes liées à la LTECV, sont coût ne l’est pas non plus. Malgré cela, les coûts qu’EDF a présentés à la cour des Comptes en 2014 constituent une référence très utile à l’évaluation de l’ordre de grandeur de ces montants (hors évaluations complémentaires de sûreté), (Figure 4).

Le total de l’investissement sur le parc existant d’ici 2025, pour satisfaire les trois objectifs indissociables de sûreté, de performance et de poursuite de l’exploitation jusqu’à 60 ans serait de l’ordre de 55 G€2010. Ceci inclut les travaux prenant en compte des conclusions des études complémentaires de sûreté demandées par l’ASN à la suite de l’accident de Fukushima. Le graphique montre que ces montants (surface bleue) se comparent avec les investissements historiques (ils en représenteraient de l’ordre de la moitié). Ils ne sont pas non plus négligeables devant le coût d’un renouvellement du parc (surface bleu claire).

En cohérence avec ce chiffre, le rapport 2016 de la cour des Comptes évalue les investissements de maintenance nécessaires à la prolongation du parc à 100 milliards d’euros entre 2014 et 2030[5]. Les investissements actuels sont de l’ordre de 4,2 milliards d’euros en 2013. Le programme nécessaire pour prolonger le parc EDF se traduirait donc par une augmentation relative des investissements de 2 milliards d’euros/an en moyenne pour une production de 415 TWh/an, soit un peu moins de 5 €/MWh.

2.1.3. Coûts futurs de démantèlement des réacteurs

Expériences et évaluation économique des coûts de démantèlement

Il existe un retour d’expérience pour le démantèlement complet de réacteurs nucléaires de taille industrielle (entre 100 et 1000 MWe). Cette expérience a été essentiellement acquise aux États-Unis où une vingtaine de projets ont déjà montré la capacité de mener à bien des opérations dans des coûts et des délais raisonnables.

Il convient de constater le lien assez faible entre coût du chantier et puissance des réacteurs. Que le réacteur soit gros (1 GWe) ou petit (la centaine de MWe), les factures sont comprises entre 500 et 800 millions de dollars. Par exemple, le coût du démantèlement de Maine Yankee est évalué à 508 M$1997, celui de Trojan à 509 M$1992 et celui de San Onofre à 572 M$2004.

En France, on retrouve ce constat d’une forte part fixe dans les coûts. Le devis du chantier de notre premier réacteur électrogène français à eau lourde, de 70 MWe, Brennilis atteint plusieurs centaines de millions d’euros, soit une valeur similaire à ce qui est attendu pour les gros réacteurs. Il faut cependant préciser que ce premier chantier souffre de complications administratives qui pénalisent l’avancée des travaux, et de spécificités techniques. Ceci rend difficile la généralisation des coûts obtenus sur ce chantier aux futurs chantiers de démantèlement.

La règle souvent avancée d’un coût de démantèlement calculé par kWe est donc certainement très simplificatrice mais pas forcément fausse si l’on dispose d’un parc homogène en termes de puissance et de type de réacteur.

Ce qui est certain c’est que la part du démantèlement dans le coût du kWh est faible. En effet, les sommes seront déboursées en moyenne plusieurs décennies après la production des KWh. L’effet d’actualisation, qui globalement pénalise la compétitivité du nucléaire pour des taux élevés, rend en revanche faible le poids des dépenses lointaines. Le démantèlement pèse ainsi dans le calcul de 2010 de la cour des Comptes de l’ordre de 2% du coût du kWh. Ce calcul de coût n’implique aucun laxisme en termes de dotations de fonds : la loi de 2006 et ses décrets et arrêtés d’application stipulent que les taux de rendement à prendre en compte pour ces charges sont nettement inférieurs aux taux d’actualisation économique, s’agissant de charges de très long terme, et dans un but de prudence.

Le coût de démantèlement est précisément évalué par EDF à 291 €2010/kW, sachant que ces coûts seront d’autant mieux maîtrisés que la standardisation pourra jouer. Dans cet ordre d’idée, le parc français (qui comporte essentiellement des réacteurs électrogènes de même type) est particulièrement favorable. Mais les incertitudes restent fortes. Le rapport de la cour des Comptes souligne néanmoins que multiplier par deux le coût du démantèlement augmenterait sa part dans le coût moyen du nucléaire d’environ 5% du fait du taux d’actualisation. On peut noter par ailleurs que cette valeur est comparable au standard retenu par l’OCDE/AEN dans son étude 2015, soit 15% du coût de construction.

Les provisions constituées pour couvrir les coûts de démantèlement

Les standards comptables imposent depuis des décennies de prendre en compte ces montants pour arrêter les comptes des entreprises. Ainsi, ces coûts sont pris en compte dans le coût de production du kWh nucléaire au sens où la méthode les identifie. De plus, la loi du 28 juin 2006 oblige les industriels à constituer des actifs sécurisés pour faire face à ces dépenses.

En particulier, EDF a d’ores et déjà constitué un portefeuille d’actifs dédiés qui s’élevait à 15,7 Mds€ au 31 décembre 2011, pour couvrir les provisions de long terme liées au démantèlement des installations en exploitation et la gestion à long terme des déchets. Ces provisions (actualisées au taux de 5 % en nominal) s’élevaient à 18,5 Mds€ au 31 décembre 2011, dont 11,4 Mds€ pour le démantèlement des installations et 6,7 Mds€ pour la gestion des déchets.

En outre, ces charges peuvent être considérées comme certaines, et une durée d’exploitation plus longue ne les augmenterait pas particulièrement: au contraire, elle aurait tendance à les retarder, diminuant ainsi les coûts en valeur actuelle nette[6].

2.1.4. Coûts futurs de gestion à long terme des déchets radioactifs

Pour les déchets radioactifs, on peut rappeler que 90% des volumes sont aujourd’hui quotidiennement gérés de façon définitive, pour quelques dizaines de millions d’euros annuels (58 M€ par an précisément selon le récent rapport de la cour des Comptes). Cette somme est à comparer aux 40 milliards d’euros annuels des factures d’électricité en France. Il en va différemment par contre en termes d’activité.

Pour les déchets de haute activité et à vie longue (HAVL), les plus actifs, les incertitudes principales concernent les déchets vitrifiés qui parachèvent l’opération de recyclage des combustibles et dans une moindre mesure les déchets de moyenne activité à vie longue. Il s’agit de les stocker au sein d’un réseau d’une centaine de kilomètres de galeries à 500 mètres de profondeur dans les couches géologiques de Meuse et Haute-Marne : le projet Cigéo.

Le chiffrage actuel de 2016 – arrêté par la ministre de l’environnement – prévoit en référence un investissement entre 2017 et 2025 puis un siècle d’exploitation-creusement pour un total brut de 25 milliards d’euros. Des études complémentaires sont en cours d’élaboration, avec des possibilités d’optimisation techniques et donc des chiffrages plus bas proposés par les producteurs (EDF, AREVA et CEA).

Ces incertitudes sont compréhensibles compte tenu de dépenses qui s’échelonnent sur plus d’un siècle. Mais in fine il ne s’agit « que » de quelques centaines de millions d’euros par an pour lesquelles on aura provisionné plusieurs décennies avant ces dépenses, donc trois à quatre fois moins au moment de l’épargne. À ce jour, les producteurs (propriétaires des déchets) cumulent des provisions de l’ordre de 8 milliards d’euros correspondant aux déchets déjà produits. Les sommes complémentaires seront provisionnées au fil de la production des kWh.

Là encore les calculs actualisés du kWh, qui restituent la faible valeur actuelle de dépenses de long terme, font que la compétitivité du nucléaire n’est pas à ce jour pénalisée par les déchets nucléaires. Le rapport de la cour des Comptes souligne ainsi que multiplier par deux le coût de gestion des déchets n’augmenterait que d’environ 1% le coût moyen du nucléaire.

Ce faible poids à terme pourrait bien aussi être encore réduit par les progrès techniques. En effet, le concept des alvéoles de stockage, leurs méthodes de creusement, les contraintes de réversibilité sont susceptibles de s’améliorer, en dialogue avec les homologues étrangers du stockage et les différentes parties prenantes, pour décroître à terme les coûts.

3. Impact économique d’une politique d’arrêt anticipée des réacteurs les plus anciens

Une autre question qui a été souvent débattue est celle de l’évaluation économique de stratégies d’arrêt (par exemple après 40 ans de durée d’exploitation) ou de prolongement des réacteurs actuels. Cette question se retrouve d’ailleurs au cœur des enjeux liés aux objectifs de la loi de transition énergétique votée en 2015 par le gouvernement. Cet enjeu majeur de la prochaine décennie prévoit en effet une réduction de la part du nucléaire de 75 à 50 % du mix électrique à l’horizon 2025. En fonction des estimations[7], un tel objectif pourrait se traduire par la fermeture d’ici 2025 de 15 à 25 réacteurs nucléaires compte tenu des évolutions prévisibles de la consommation électrique (démographie, efficacité énergétique, report d’usages).

Le coût d’un arrêt immédiat ou rapide (peu d’années) d’un des réacteurs les plus anciens serait, d’après les évaluations du CEA/I-tésé et de la Commission Énergies 2050, de l’ordre de grandeur de 1 à 3 milliards d’euros en valeur actuelle nette, selon les cas (durée de fonctionnement anticipé, coûts de différents postes, nature de l’énergie de remplacement, taux d’actualisation…). Le Conseil constitutionnel a d’ailleurs confirmé qu’EDF serait en droit d’exiger une compensation financière en cas de décision de fermeture anticipée par l’État.

Au niveau économique, arrêter un réacteur, en état de fonctionnement et jugé sûr par l’ASN représente en effet une perte de valeur pour son opérateur et la collectivité, qu’il convient d’apprécier. Deux approches sont proposées ci-dessous :

- la première évalue le manque à gagner d’un arrêt immédiat, dans la période transitoire où le système électrique n’a pas eu le temps de se réadapter ;

- le deuxième consiste à évaluer le coût de remplacement de la tranche arrêtée par d’autres installations de production. La centrale à gaz est prise comme référence.

3.1. Coût d’un arrêt instantané (sur la base du rapport de la Commission Énergies 2050)

Une tranche nucléaire comme Fessenheim 1 ou 2 a une puissance de près de 900 MW et produit environ 6 TWh d’électricité par an. Un arrêt instantané ne génère pas à court terme d’économie autre que les dépenses en combustible nucléaire, estimées généralement à 8 €/MWh. En effet, pendant quelques temps, la tranche reste opérationnelle et le personnel d’exploitation doit rester sur place entraînant des dépenses associées stables.

La loi NOME institue l’obligation de mettre à disposition une certaine quantité d’énergie nucléaire historique (ARENH) à ses concurrents et son décret d’application a fixé son prix à 42 €/MWh après juillet 2012. La perte annuelle d’EBITDA[8] pour EDF d’un arrêt d’une tranche de Fessenheim serait alors de 6 x (42 – 8) M€, soit environ 200 M€. C’est très exactement la somme dont fait état l’agence de notation Standard & Poor’s en novembre 2011 (l’agence évalue à 400 M€/an la perte pour EDF associée à l’arrêt des deux tranches, ce qui aurait comme impact immédiat de dégrader sa note).

La perte pour la collectivité nationale est un peu plus importante, car un des principes de la loi NOME est de restituer une partie de la rente nucléaire dite de rareté aux consommateurs français. Dès lors, la base de calcul n’est plus l’ARENH, mais le prix de marché de l’électricité en France dans les années qui viennent. Celui-ci était proche de 55 €/MWh début novembre 2011[9] ce qui permet d’évaluer la perte de valeur d’une tranche comme Fessenheim 1 ou 2 à 6 x (55 – 8) M€, soit environ 280 M€ par an.

Actualisé à un taux de près de 10%, un tel montant, s’il devait perdurer, correspond à de l’ordre de 3 milliards d’euros en valeur actuelle nette. Ce qui constitue un majorant.

3.2. Coût d’un arrêt à 40 ans au lieu de 60 ans

Le calcul précédent, réalisé à la marge, ne peut toutefois être prolongé valablement au-delà de quelques années. Le 4ème examen décennal de Fessenheim 1, premier réacteur à eau électrogène construit, aura lieu autour de 2020 et la décision devra alors être prise soit d’arrêter la tranche, soit de réaliser des travaux de jouvence. Ces travaux, selon EDF[10] , pourraient correspondre à un coût de l’ordre de 830 M€ par réacteur, chiffre qui inclut les premières mesures de renforcement de la robustesse des réacteurs à la suite des évaluations complémentaires de sûreté pour porter sa durée d’exploitation prévisionnelle à 60 ans.

Avec différentes hypothèses économiques (taux d’actualisation, prix de vente de l’électricité), la valeur d’un réacteur comme Fessenheim 1 serait alors de l’ordre de 1,4 Md€, et en pratique plus proche de 2 Md€. On peut à nouveau se reporter au rapport de la Commission Énergies 2050 qui estime la VAN[11] de Fessenheim 1 à environ 2,1 Md€, si le remplacement de réacteur se faisait avec une centrale à gaz dont le prix moyen serait de 13 $/Mbtu.

3.3. Évaluation pour un parc complet

Ainsi, l’impact économique de moyen terme d’arrêter au bout de 40 ans des réacteurs qui pourraient être exploités 50 ou même 60 ans est de l’ordre de 1 à 2 milliards d’Euro, par réacteur. Arrêter une tranche (nucléaire ou non), en état de fonctionnement et pouvant produire à un coût faible, est une destruction de valeur.

Pour un parc complet, différentes études de scénarios illustrent une telle décision. Elles diffèrent surtout par les énergies qui seraient mobilisées pour remplacer les réacteurs nucléaires, et indiquent des surcoûts de l’ordre de 70 milliards d’euros. C’est le cas de l’étude de l’UFE ramenant la part du nucléaire à 50%[12]. Ces surcoûts pourraient être encore supérieurs, car cette évaluation de l’UFE suppose une augmentation forte des émissions de gaz à effet de serre (GES) de la production d’électricité : plus du doublement. Réduire ces émissions se ferait avec des énergies renouvelables (EnR) d’autant plus chères que l’arrêt interviendrait tôt (et celles-ci auront besoin de puissance de réserve fournie par du gaz, en pratique). Les coûts totaux pourraient dépasser la centaine de milliards d’euros.

Au total, un ordre de grandeur de l’ordre de la centaine de milliards d’euros actualisés semble représenter valablement le coût d’un arrêt après une durée d’exploitation de 40 ans, si une extension de 10 ans au moins était possible pour les coûts rapportés ci-dessus, et non réalisée. Par ailleurs, les impacts sur les prix seraient importants : de l’ordre de +15% pour les ménages et plus encore pour les industriels.

4. Le coût des futurs réacteurs

Depuis quelques années, et en particulier depuis la mise en chantier des EPR de Flamanville et Olkiluoto, les coûts et les durées de construction ont été bien plus élevés que les prévisions initiales. Ces glissements d’estimation sont cohérents avec la comparaison des études OCDE qui montre une augmentation entre 2003 et 2010 du « nouveau nucléaire » de l’ordre de 75% hors inflation. Une telle valeur laisse entendre une rupture par rapport à la génération précédente, en terme économique.

En réalité, l’augmentation des indices de prix qui touche l’ensemble des moyens de production électrique, couplée aux difficultés inhérentes aux premiers exemplaires, explique l’essentiel de cette forte augmentation. In fine, avec l’EPR de Flamanville maintenant estimé par EDF à 9 milliards d’euros, il est clair que son électricité coûtera plus cher que l’électricité nucléaire historique. En adoptant les paramètres de calculs des électriciens on arriverait à 85 €/MWh environ[13].

4.1. Quels coûts futurs pour les réacteurs de 3ème génération ?

Les réacteurs de 3ème génération marquent un progrès significatif en matière de sûreté notamment. D’ailleurs, les études pour exploiter le parc actuel jusqu’à 60 ans seront, selon la demande de l’ASN, « conduites au regard des objectifs de sûreté applicables aux nouveaux réacteurs, tels ceux […] applicables à l’EPR ».

Les coûts des premiers réacteurs de 3ème génération sont supérieurs aux attentes. Ils ont augmenté sensiblement, entre la vision qui en était donnée il y a une dizaine d’années (de l’ordre de 3,5 milliards d’euros d’aujourd’hui pour un EPR en coût overnight [14]) et les coûts observés à Olkiluoto ou Flamanville (de l’ordre de 9 milliards d’euros : cf. supra). Techniquement, les raisons de cet écart sont principalement les suivantes :

- Augmentation des coûts unitaires de plusieurs dizaines de pour cents (énergie, acier, béton, ingénierie…) ;

- Remise en marche d’une industrie (et de la supply chain associée) qui était passée par un creux d’activité significatif ;

- Allongement des délais dus à des difficultés de divers ordres (dont organisation, relation avec les autorités de sûreté nucléaire, maturité des plans de détail, approvisionnement des équipements) ;

- Effet de tranche unique, pas d’expérience récente pour ce design (pour Olkiluoto et Flamanville).

Par ailleurs, leur coût est supérieur à ceux des réacteurs de 2ème génération du fait de leurs caractéristiques intrinsèques (quantité de ferraillage et de béton, constructibilité, plus grande complexité, dans un objectif de sûreté accru), même si leurs performances accrues et l’effet de taille pour l’EPR réduisent cet écart.

Il faut noter que sur la période récente les coûts des centrales thermiques classiques ont beaucoup augmenté aussi[15], pour des causes dont certaines sont communes avec les réacteurs nucléaires.

Inversement, le chantier des deux EPR de Taishan (en Chine) qui a bénéficié d’un retour d’expérience montre qu’il est possible de mener un projet comme l’EPR proche des délais et des coûts prévus. De nombreuses actions sont actuellement mises en œuvre pour diminuer les coûts (modifications de conception pour améliorer la constructibilité, organisation, structuration de la supply chain…). Les effets de série et de site (plusieurs réacteurs sur un même site) vont aussi jouer. Au total, les coûts de production des futurs réacteurs de 3ème génération devraient se situer, selon les industriels, dans la fourchette de 60 à 70 euros/MWh. Ce coût vaut pour des réacteurs EPR optimisés (principalement la fourchette basse), au sein de programmes de plusieurs réacteurs.

Par ailleurs, le retour d’expérience acquis par les industriels leur permet de mettre en œuvre dès à présent des actions pour diminuer les coûts, en tirant notamment tous les enseignements possibles des chantiers d’Olkiluoto 3 (OL3) et Flamanville 3 (FA3). Les résultats obtenus à ce jour entre les projets d’Olkiluoto et Taïshan seraient les suivants :

- Le nombre d’heures d’ingénierie sur la chaudière nucléaire a été réduit de 60 % ;

- La durée de fabrication des gros composants a été réduite grâce à l’optimisation des processus de fabrication ;

- Les délais d’approvisionnement auprès des sous-traitants ont été réduits en moyenne de 65 %. Cela participe activement d’une fiabilisation significative du planning de livraison, indispensable pour éviter les goulots d’étranglement et les retards sur le chantier ;

- La durée de construction (entre le premier béton et la pose du dôme) a été divisée par deux.

Ainsi, le coût de la puissance nucléaire installée pourrait baisser à l’horizon 2050. Certes, il nous est difficile de se prononcer sur ce sujet, tant les variables agissant sur ce poste sont diverses à cet horizon : évolution technologique, évolution des méthodes de construction (modularité, préfabrication), évolution des standards de sûreté (investissement, exploitation)… Mais, il reste que les coûts des réacteurs en construction actuellement seront des majorants de ceux des séries qui suivront.

4.2. Compétitivité des réacteurs de 3ème génération

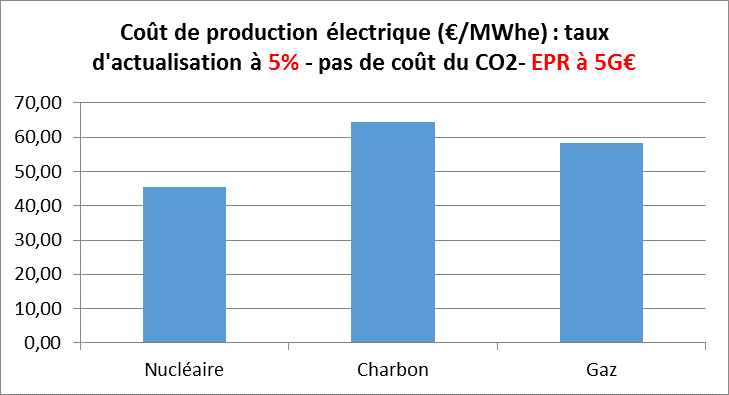

Sur la base du coût actualisé de production, on a vu que l’électricité de Flamanville coûtera de l’ordre de 85 €/MWh. Quand on regarde l’expérience des derniers réacteurs construits, les modèles N4, dont les premiers exemplaires ont vu leurs coûts fortement dériver, on relève que les modèles suivants ont pu être construits avec une économie de 25%. Il apparaît par conséquent raisonnable d’évaluer des coûts de production des EPR suivants de 65 €/MWh voire moins[16]. Cette valeur correspond au niveau de l’électricité d’un cycle combiné gaz aux prix actuels du gaz (hors prix du CO2).

Mais la compétitivité du nucléaire par rapport à ses concurrents (gaz et charbon) peut aussi se juger pour d’autres taux d’actualisation. On peut en effet avancer qu’il est cohérent d’utiliser des taux d’actualisation bas de l’ordre de 3-4%, hors prise en compte des risques, lorsqu’il s’agit de choix qui engagent l’État sur la durée. Le nucléaire correspondant à un choix de politique énergétique national de long terme, il est pertinent de compléter l’étude de compétitivité avec des taux d’actualisation inférieurs à 7% afin de ne pas gommer les coûts et bénéfices à moyen voire long terme.

La Figure 5 montre la compétitivité comparée avec le gaz et le charbon, pour un EPR à 5 milliards d’euros et pour des hypothèses que l’on peut juger extrêmement raisonnables, à savoir un prix du gaz et du charbon aux niveaux actuels et pas de prix du CO2.

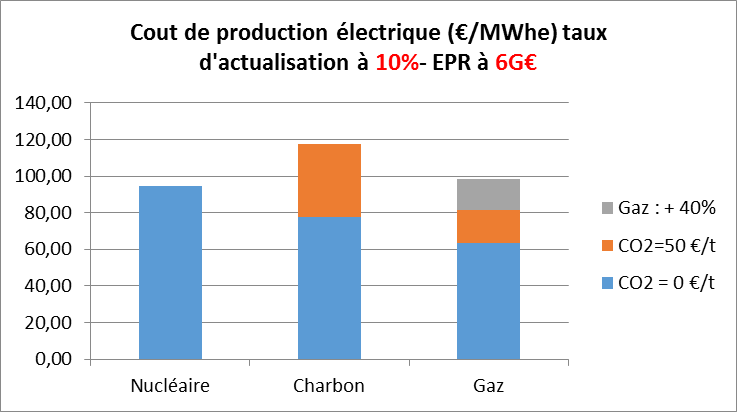

En prenant des hypothèses encore plus pénalisantes[17] pour le nouveau nucléaire, à savoir des unités EPR à 6 G€ et un taux d’actualisation de 10% (c’est l’alternative haute de référence prise par l’OCDE) l’EPR peut rester compétitif mais avec les conditions suivantes (Figure 6) :

- Prix du CO2 croissant selon les hypothèses centrales du Centre d’analyse stratégique, soit 50 € la tonne à l’horizon 2020.

- Prix du gaz en augmentation selon les hypothèses centrales de l’Agence internationale de l’énergie (+40% entre 2010 et 2020).

Ces conditions sont réalistes à long terme mais on peut comprendre qu’un investisseur privé qui souhaite des garanties de rentabilité à court terme pourrait se tourner vers le gaz, voire le charbon, compte tenu :

- Des prix actuels du gaz et du charbon, qui gouvernent de plus en plus les prix de vente de l’électricité sur le marché ;

- De la surcapacité actuelle sur les marchés de l’électricité – notamment en Europe – conséquence des politiques de soutien aux énergies renouvelables et de la stagnation de la demande à la suite de la crise économique et financière de 2008 ;

- Des incertitudes fortes sur les politiques mondiales vis-à-vis du réchauffement climatique.

Ainsi les coûts d’investissement overnight des EPR prévus en Grande-Bretagne sont aujourd’hui estimés par EDF à 6-7 milliards d’euros l’unité environ. À ce niveau, leur compétitivité repose sur la prise en compte d’un prix garanti à long terme, le fameux contract-for-différence.

Ceci permet donc de considérer comme pertinent un objectif d’unité type EPR à 5 G€ qui permettrait d’assurer un approvisionnement durablement compétitif dans la plupart des scénarios énergétiques mondiaux. C’est aujourd’hui l’objectif industriel d’EDF et de la filière avec la mise au point d’un EPR optimisé pour renouveler le parc français : l’EPR NM. Au-delà du retour d’expérience technique qui apparait logique, il faudra aussi compter sur un tassement des indicateurs liés aux coûts des constructions, et de la main d’œuvre.

On notera enfin que ces constats sont valables dans les pays développés où les coûts de main d’œuvre ont beaucoup augmenté. En Chine en revanche, les EPR en construction se situent à un niveau inférieur, autour de 3 milliards d’euros l’unité.

5. Conclusion : La compétitivité du nucléaire est-elle durable ?

Depuis la construction rapide de l’essentiel du parc nucléaire mondial dans les années 1970, les coûts du nucléaire ont eu tendance à augmenter en particulier sous l’action d’exigences de qualité et de sûreté. Ces exigences de qualité et de sûreté se sont renforcées sous l’action de l’évolution naturelle de la société qui vise à minimiser constamment les risques pour ses populations et l’environnement et du retour d’expérience lié à des accidents majeurs. Cette tendance affecte d’ailleurs aussi les énergies concurrentes (investissement), sans parler de l’augmentation tendancielle des coûts des énergies fossiles (exploitation) et de la prise en compte du CO2.

Depuis peu d’années, un nouveau sujet s’est fait jour : il s’agit de la compétitivité du parc existant, au regard de nouveaux équipements, si l’on considère un parc déjà construit, qu’il s’agit de rénover pour augmenter la durée d’exploitation des réacteurs.

Les évaluations disponibles montrent que le nucléaire reste en France bon marché, même compte tenu des réévaluations à mener suite à l’accident de Fukushima. Ainsi, le coût de l’électricité nucléaire du parc existant est évalué à 42 €/MWh (tarif de l’ARENH) et les dépenses nécessaires pour allonger la durée de vie des réacteurs pourraient être de l’ordre de 5 €/MWh. Ceci peut être comparé à des coûts de remplacement actuels qui sont au moins de 70-90 €/MWh pour les unités les moins chères (cycles combinés à gaz, charbon).

Au-delà du nucléaire actuel, le nouveau nucléaire sera incontestablement plus cher. Néanmoins, les évaluations actuelles le montrent bien placé dans la zone de compétitivité où, selon les pays, on trouve aussi les unités à gaz et au charbon. Par ailleurs, les énergies fossiles concurrentes auront dans le futur à faire face à une augmentation structurelle du prix du carbone dans le contexte des engagements liés à l’accord de Paris (COP21).

Les principales EnR restent quant à elles actuellement plus chères et sujettes à des difficultés de gestion de l’intermittence non encore résolues pour des parcs de grande ampleur. Cependant, beaucoup de progrès sont attendus. Si la durée d’exploitation des réacteurs actuels est de 55 à 60 ans, alors le renouvellement du parc se fera dans une période (autour de 2030) où les coûts des EnR auront baissé et où de nouvelles solutions à l’intermittence auront certainement progressé. Une partie de la solution pourrait être une flexibilité accrue du nucléaire grâce à une amélioration de ses performances en termes de suivi de charge.

In fine, les paramètres économiques structurants de la compétitivité de long terme du nucléaire seront similaires à ceux des énergies renouvelables :

- Rendements techniques croissants liés à de nouvelles technologies sous l’impulsion d’une recherche et développement (R&D) dynamique ;

- Coûts croissants de matières premières plus ou moins recyclables (aciers, uranium, terres rares….) ;

- Coûts croissants des exigences qualité sécurité-environnement ;

- Limitation des coûts à la construction et à l’exploitation grâce à une organisation plus efficace rendue possible par le retour d’expérience permettant de compenser l’augmentation des coûts de main d’œuvre ;

- Mise en place de politiques visant à favoriser l’émergence de prix à long terme, ceci afin d’améliorer les conditions de financement des grands projets dans le secteur de l’énergie (nucléaire et autres).

À long terme, la convergence de ces fondamentaux permettra probablement d’accroître la visibilité économique et le rôle du mix nucléaire/EnR par rapport aux mix carbonés aux coûts par nature croissants sur le long terme, à cause de la raréfaction des ressources naturelles et de l’évolution du coût du CO2.

Notes et références

[1]Voir rapport de la Cour des Compte de 2016 sur les coûts de maintenance qui évalue les investissements de maintenance nécessaires à la prolongation du parc à 100 milliards d’euros entre 2014 et 2030. Les investissements actuels sont de l’ordre de 4,2 milliards d’euros en 2013. Le programme nécessaire pour prolonger le parc nucléaire EDF se traduirait donc par une augmentation relative des investissements d’environ 2 milliards d’euros/an pour une production de 415 TWh/an.

[2]Coûts hors ingénierie et frais de pré-exploitation. L’indice de prix qui a été utilisé est le prix du PIB (qui est l’indice de prix de la valeur ajoutée nationale et se rapporte aux biens et services produits en France), ce qui est un choix important pour un tel exercice.

[3]En particulier dans le cadre de la loi portant nouvelle organisation du marché de l’électricité (loi NOME) votée en 2012.

[4]Le rapport de 2016 de la Cour des Comptes porte ce coûts à 62 €/MWh en prenant en compte les investissements de maintenance post-Fukushima et nécessaires à l’allongement de la durée de vie des réacteurs entre 2014 et 2030.

[5]Ce coût couvre un périmètre plus large avec une prise en compte de certaines dépenses d’exploitation et un horizon temporel jusqu’en 2030.

[6]Si l’exploitation est prolongée, le montant nécessaire des provisions actualisées pour démantèlement diminuera, et donc la provision constituée apparaitra d’autant mieux dimensionnée qu’elle sera exédendaire.

[7]Sur ce thème, une synthèse récente de l’impact possible de l’objectif de réduction de la part du nucléaire sur les fermetures anticipées de réacteurs nucléaires est proposée par Alain Grandjean :

https://alaingrandjean.fr/2016/01/11/50-de-nucleaire-en-france-un-objectif-realiste

[8]Earnings before interest, taxes, depreciation, and amortization (soit en français résultat opérationnel avant dépréciation et amortissement, ce qui est assez proche de la notion d’excédent brut d’exploitation (EBE)).

[9]Prix haut par rapport au prix sur le marché de l’électricité en Europe en 2016 (< 30 €/MWh) mais qui reste un benchmark pertinent à moyen terme compte tenu de la hausse prévue du prix du CO2 sur le marché européen, de l’introduction des marchés de capacité et du rétablissement inéluctable des prix des commodités.

[10]Rappelons que le processus d’instruction de la poursuite d’exploitation au-delà de 40 ans est en cours entre EDF et l’ASN et qu’à ce stade, le programme industriel à mettre en œuvre n’est pas arrêté. Son coût précis n’est donc pas non plus connu de façon exacte.

[11]Valeur actualisée nette, le taux d’actualisation choisi est de 8 %.

[12]Voir : http://www.observatoire-energies-entreprises.fr/wp-content/uploads/2013/09/l-etude-realisee-par-l-UFE.pdf

[13]Pour ce réacteur, la Cour des Comptes situe le coût de production actualisé dans une fourchette de 70 à 90 €/MWh.

[14]Coût fictif représentant celui d’une unité construite « dans la nuit », donc sans aspects financiers notamment

[15]Les statistiques portées à la connaissance de la commission montrent que ces augmentations ont atteint plusieurs dizaines de pourcents dans la seconde moitié des années 2000-2010.

[16]L’étude récente de l’AEN/AIE, Coûts prévisionnels de l’électricité 2015 prévoit un coût de l’EPR à l’horizon de 62 €/MWh avec un taux d’actualisation de 7%. Ce coût baisse à 37 €/MWh avec un taux d’actualisation de 3%.

[17]Le rapport de la Cour des Comptes indique pour l’EPR de Flamanville une fourchette allant de 70 à 90 €/MWh.

L’Encyclopédie de l’Énergie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Énergie.

Les articles de l’Encyclopédie de l’Énergie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.