Per esserecredibili, le politiche climatiche devono guardare alle dinamiche di domanda e offerta di energia mondiale degli ultimi anni. Il presente articolo è stato gentilmente proposto all’Encyclopédie da Energia, per Energia, Rivista trimestrale sui problemi dell’energia, dove è statopubblicato a settembre 2017 (n. 3, anno XXXVIII, pp. 4-9) con il titolo “Energiatrafatti e percezione”.

Largo è il consenso sul fatto che il mondo dell’energia sia attraversato e sempre più lo sarà da ondate innovative[1] di rilevanza tale da consentire la «transizione energetica» al dopo-fossili e il raggiungimento degli obiettivi di decarbonizzazione condivisi dal mondo intero a Parigi nei tempi e modi necessari ad arginare il surriscaldamento del Pianeta. Ma le cose stanno davvero muovendo in questa direzione? Ed è realistica la prospettiva che in un limitato arco di tempo – due o tre decenni – i sistemi energetici siano in grado di espungere le fonti fossili verso un mondo low-carbon?

1. Come stanno le cose ?

Un interrogativo che è legittimo porsi guardando alle recenti dinamiche di alcune importanti grandezze energetiche che paiono disallineate rispetto alle loro traiettorie dello scorso decennio, che si ritenevano strutturalmente acquisite e su cui si basava la generalità degli scenari. Si fa riferimento, in particolare, all’ipotizzato picco della domanda di energia e soprattutto di petrolio; all’emarginazione ravvicinata e progressiva delle fonti fossili; alla parallela loro sostituzione con le nuove rinnovabili (altre dall’idroelettrica); alla crescita della penetrazione elettrica nei paesi avanzati (trasporti e riscaldamento); all’ineludibile incremento delle emissioni clima-alteranti.

Vedremo invece come dai dati degli ultimi due-tre anni emerga una relativa discontinuità sul passato di queste grandezze di cui sarebbe importante aver consapevolezza per comprenderne le ragioni ed eventualmente correggere il tiro delle politiche per conseguire le finalità condivise a Parigi. Prescinderne rende le intese raggiunte come sospese in un vuoto attuativo ove quel che si auspica non ha talora riscontro con la realtà. Due ragioni sono facilmente individuabili. La prima è la graduale uscita dalla recessione delle economie dopo il grande crollo del 2008; la seconda è la fine del super-ciclo delle commodity coi prezzi del petrolio – pivot dell’intera gamma dei prezzi energetici – stabilizzatisi a livelli (45-55 doll./bbl) circa un terzo delle punte raggiunte in quell’anno. L’ipotesi che si avanza è che sulle dinamiche di breve vada influendo la duplice elasticità energia/reddito ed energia/prezzi che si reputava frettolosamente superata.

La presbiopia, che riduce la visibilità dei fatti vicini prestando attenzione solo a quel che verrà, fa sì che la percezione della realtà rischi di assumere maggiore rilevanza della realtà stessa portando a conclusioni frettolose se non errate. Certo, ogni breakthrough tecnologico spazza via l’esistente in un batter d’occhio. Nel 2000 si vendettero 10 milioni di fotocamere digitali; nel 2010 140 milioni. Chi non seppe adeguarsi fu spazzato via, come la Nokia. Guardare ai dati correnti resta invece un utile criterio per comprendere quel che potrebbe accadere. Sapendo, come dimostrano le passate transizioni energetiche, che le rigidità che segnano il mondo dell’energia, il suo stock di capitale domanda/offerta, non consentono forti discontinuità in un ristretto arco di tempo.

I dati dovrebbero in conclusione costituire la principale base su cui confrontarsi, individuare le tendenze in atto, verificarne l’aderenza agli scenari che si disegnano; nel mondo dell’energia la raccolta a mio avviso più affidabile, aggiornata, ampia è quella pubblicata annualmente dal 1950 nella BP Statistical Review of World Energy. Dall’edizione dello scorso giugno che aggiorna la situazione al 2016 – anno importante essendo quello dopo l’Accordo di Parigi – emergono elementi talora sorprendenti che presento, per comodità espositiva, per singoli punti.

2. La domanda di energia: le elasticità dimenticate

Il dato da cui partire è la crescita della domanda, percentualmente inferiore a quella del recente passato e ancor più alla crescita del reddito, ma superiore in termini assoluti – quel che più conta guardando alle emissioni che ne derivano – a quelle degli ultimi anni. Un aumento in quantità nel 2016 di 171 mil. tep, comparabile all’intera domanda inglese, che ha portato il totale mondiale a circa 13,3 mld. tep: 2 in più di un decennio prima, nonostante una contrazione della crescita mondiale dal 2008 di circa due punti rispetto al quinquennio precedente (3,2% vs 5%).

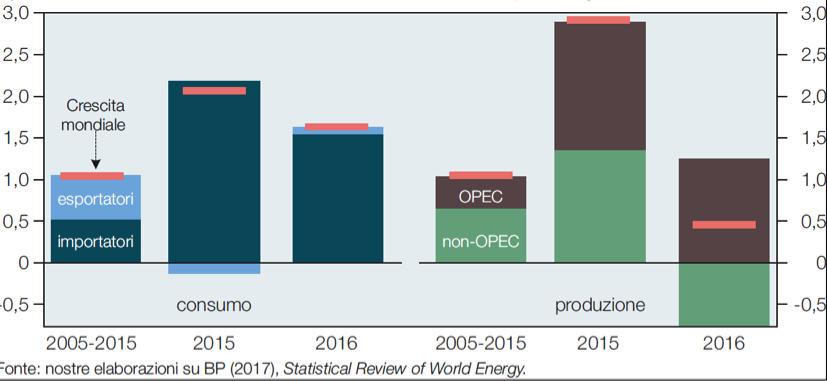

L’aumento della domanda nel 2016 di appena l’1% (1,3% al lordo del giorno in più per l’anno bisestile) ne evidenzia una netta decelerazione rispetto all’1,8% del decennio 2005-2015. Tenendo conto della crescita dell’economia globale del 3,1% – peggior risultato dal 2002 (a parte gli anni della grande recessione) – emerge il consolidarsi del suo disaccoppiamento rispetto al reddito, ovvero una simmetrica riduzione dell’intensità energetica (energia/ouput): tanto più importante dato il forte calo dei prezzi del petrolio e delle altre fonti dal 2008 e soprattutto dal 2014.

La decelerazione è dovuta in larga parte al rallentamento dell’economia cinese, la cui domanda di energia – primo driver del ciclo espansivo dei prezzi sino al 2008 – è cresciuta nel 2016 come nel 2015 di appena l’1,3% contro il +5,3% m.a. del precedente decennio. Il più basso incremento in due anni degli ultimi due decenni. Un’economia che cammina più lenta mantenendo però il primato nell’energia mondiale, con circa un quarto della domanda. L’Europa, per contro, vi conta sempre meno con una quota del 12% contro il 16% di un decennio prima, passando da quantità poco sotto quelle cinesi a livelli inferiori della metà. A trainare i consumi sono ora principalmente gli altri paesi dell’area asiatica: Indonesia, Malesia, Pakistan, Singapore e soprattutto India, che in un decennio ha all’incirca raddoppiato i suoi consumi (sia di energia primaria che di elettricità) registrando anche lo scorso anno un incremento prossimo a quello del precedente decennio (+5,4% vs +5,7%), così rafforzando la sua terza posizione davanti alla Russia e dopo Cina e Stati Uniti. Insieme i primi tre paesi contano per il 45% della domanda mondiale e il 50% delle emissioni di anidride carbonica, con un aumento rispettivamente di cinque e tre punti in un decennio. Le dinamiche delle loro economie, dei loro mercati energetici, delle loro politiche incideranno sul futuro dell’energia molto più di quanto dipenda dal resto del mondo.

Fatto degno di nota è che l’intera area OCSE per il secondo anno consecutivo abbia registrato un pur lieve aumento della sua domanda di energia. Specie l’Unione Europea che con un +0,7% nel 2016 dopo il +1,3% del 2015 sembra aver invertito l’ininterrotto calo dello scorso decennio dell’1,1% m.a. parallelamente al rafforzarsi della crescita economica nei due anni rispettivamente dell’1,9% e del 2,2%. Due le conclusioni. Primo: la duplice elasticità della domanda al reddito e ai prezzi conta ancora. Il calo della domanda europea era derivato da miglioramenti di efficienza ma nondimeno dai morsi della crisi e dalla delocalizzazione di attività produttive verso aree low cost ma anche high carbon, così di fatto esportandolo. Secondo: dare per scontato l’avvicinarsi della peak energy demand nei paesi industrializzati appare prematuro specie se si consoliderà, come sperabile, l’uscita dalla crisi e perdurerà, penso per non breve tempo, il ciclo negativo dei prezzi. Per controbilanciare tali dinamiche le politiche climatiche dovranno farsi molto più aggressive – non potendo far conto su un favorevole contesto esterno – se vorranno conseguire gli obiettivi attesi e rispettare gli impegni assunti a Parigi.

Aspetto, da ultimo, di non poco rilievo dal lato dei consumi è la decelerazione della crescita di quelli elettrici pur restando più che doppia a quella della domanda primaria (2,2% vs 1%). Differenziale dovuto però interamente alla maggior penetrazione dell’elettricità nei paesi emergenti, mentre in quelli avanzati la domanda elettrica è rimasta anche nel 2016 sostanzialmente costante come da un decennio in qua. Un andamento che stride con la condivisa prospettiva di un sensibile aumento della penetrazione dell’elettricità nella struttura dei consumi energetici nei paesi avanzati (trasporti e riscaldamento). Anche qui qualcosa non torna tra fatti e loro percezione.

Tab. 1 – Variazioni domanda di energia, petrolio ed emissioni (%)

|

Domanda energia

|

Domanda petrolio

|

Emissioni CO2

|

||||

|

2016

|

2005-2015 (m.a)

|

2016

|

2005-2015

(m.a.)

|

2016

|

2005-2015

(m.a.)

|

|

|

Mondo

|

+1,0

|

+1,8

|

+1,6

|

1,2

|

+0,1

|

+1,6

|

|

OCSE

|

+0,2

|

–0,3

|

+0,9

|

–0,9

|

–1,0

|

–0,9

|

|

Non-OCSE

|

+1,7

|

+3,7

|

+2,3

|

+3,6

|

+0,8

|

+3,4

|

|

Unione Europea

|

+0,7

|

–1,1

|

+1,8

|

–1,7

|

=

|

–2,0

|

|

Fonte: BP (2017), Statistical Review of World Energy.

|

||||||

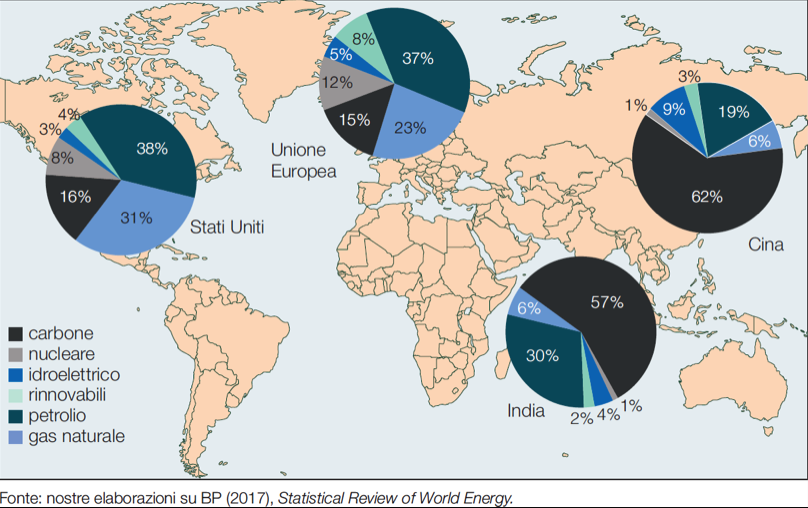

3. Offerta di energia: il perdurante dominio delle fossili

Dal lato dell’offerta, i dati della BP evidenziano tre principali dinamiche: (a) un’esigua crescita dello 0,7% delle fonti fossili quale saldo di una crescita del petrolio e del metano e di una contrazione del carbone, con una riduzione quindi del contenuto carbonico medio delle fonti fossili; (b) una robusta crescita delle nuove rinnovabili, anche se in leggera contrazione rispetto allo scorso decennio, con una loro quota sul totale salita di 0,3 punti dal 2,8% al 3,1%, in un rapporto 1 a 27 rispetto alla quota delle fonti fossili; (c) nell’arco del decennio 2006-2016 (Tab. 2) la struttura dei consumi per fonte è rimasta sostanzialmente invariata con una diminuzione delle fossili di appena 1,7 punti dall’87,2% all’85,5%; un incremento di 2,3 punti delle nuove rinnovabili; un declino di 1,3 punti del nucleare. A questi tassi di sostituzione i tempi dell’estromissione delle fonti fossili sarebbero infiniti e incompatibili con gli obiettivi fissati a Parigi.

Tab. 2 – Struttura dei consumi di energia per fonte (%)

|

|

Petrolio

|

Carbone

|

Metano

|

Idroelettrico

|

Altre rinnovabili

|

Nucleare

|

Fossili

|

|||||||

|

2016

|

2006

|

2016

|

2006

|

2016

|

2006

|

2016

|

2006

|

2016

|

2006

|

2016

|

2006

|

2016

|

2006

|

|

|

Mondo

|

33,3

|

35,5

|

28,1

|

28,2

|

24,1

|

23,5

|

6,9

|

6,3

|

3,1

|

0,8

|

4,5

|

5,8

|

85,5

|

87,2

|

|

OCSE

|

37,7

|

40,1

|

16,5

|

20,8

|

27,0

|

22,9

|

5,7

|

5,3

|

4,9

|

1,3

|

8,1

|

9,6

|

81,2

|

83,8

|

|

Non-OCSE

|

30,0

|

30,5

|

36,3

|

35,9

|

22,1

|

24,1

|

7,7

|

7,3

|

1,9

|

0,3

|

1,9

|

1,9

|

88,4

|

90,5

|

|

Unione Europea

|

37,3

|

39,6

|

14,4

|

17,6

|

23,5

|

24,1

|

4,8

|

4,2

|

8,3

|

2,1

|

11,6

|

12,4

|

75,2

|

81,3

|

|

Fonte: nostre elaborazioni su dati BP (anni vari), Statistical Review of World Energy.

|

||||||||||||||

4. La rafforzata leadership del petrolio

Il dato su cui percezione e realtà più confliggono è quello relativo alla domanda di petrolio. Considerata per inerzia declinante, e quindi causa del surplus di offerta, si è dimostrata invece anche nel 2016 particolarmente vivace, nonostante l’affievolirsi del driver cinese. Dopo il balzo di 2 mil. bbl/g nel 2015, la domanda ha messo a segno nel 2016 un ulteriore aumento di 1,6 mil. bbl/g che ne ha portato il livello su scala mondiale a circa 97 mil. bbl/g: con una crescita accelerata all’1,6% contro l’1,2% m.a. del precedente decennio. Il quinto maggior incremento dei passati vent’anni; il secondo su base triennale. Se si confermerà la previsione dell’International Energy Agency (IEA) nell’ultimo Oil Market Report[2] di un ulteriore aumento dei consumi sia nel 2017 che nel 2018 di 1,4 mil. bbl/g ne deriva un aumento della domanda nel quinquennio 2013-2018 di 7,3 mil. bbl/g – uno dei più elevati dalle crisi petrolifere degli anni 1970 – a un livello ormai prossimo ai 100 mil. bbl/g. Altro che peak oil demand!

Principale e per certi versi sorprendente conseguenza rispetto alla narrazione dominante è l’aumento della quota del petrolio sull’insieme dei consumi di energia nel mondo – dal 32,8% del 2014 al 33,3% del 2016 – interrompendo un declino che perdurava dal 1999[3]. Chi continua a dirsi convinto del prossimo peak oil demand ha di che ricredersi così come per gli indefessi fan del peak oil supply. Anche qui ha giocato il duplice effetto reddito/prezzi, con questi ultimi calati nel 2016 del 17% (da 52,4 a 43,6 doll./bbl) dopo il crollo nel 2015 del 47% (da 99 a 52,4). Un calo nei due anni del 56%.

Dei 67 paesi censiti dalla BP, 48 hanno segnato un aumento dei consumi, mentre il calo negli altri 19 paesi è per lo più (in 12 paesi) riconducibile a crisi interne di paesi emergenti, specie produttori di petrolio. Se è vero che la maggior crescita si è avuta nei paesi non-OCSE (+2,3%), positiva è stata anche la variazione dell’aggregato OCSE (+0,9%) e soprattutto dell’Unione Europea che ha segnato un robusto +1,8% contro il –1,9% m.a. del precedente decennio. È bastato che l’economia riprendesse a camminare perché i consumi, soprattutto dei trasporti, tornassero a crescere.

5. Il gas naturale «bridge» verso dove?

Il gas naturale, ritenuto il combustibile «ponte» della transizione energetica, ha registrato nel 2016 un aumento dei consumi dell’1,5%, che si portano così a 3.500 mld. m3, pur se in decelerazione rispetto al +2,3% m.a. del precedente decennio. La domanda è risultata particolarmente vivace nell’Unione Europea, che ha rappresentato quasi la metà della crescita globale, con un aumento del 7,1% sul 2015 a 429 mld. m3, comunque ancora di molto al di sotto dei massimi del 2008. Una crescita motivata soprattutto da ragioni contingenti, come la crisi del nucleare in Francia, e molto inferiore a quella prospettata dalla IEA nella famosa «golden age of gas» del 2011. Il quadro prospettico resta in sostanza alquanto nebuloso, quel che accresce il rischio delle decisioni di investimento nelle infrastrutture, per altro già oggi sovrabbondanti, e di approvvigionamento all’estero della materia prima.

La maggior domanda – in un quadro di perdurante oversupply – è stata alimentata soprattutto dagli scambi internazionali (+5%) specie via pipeline e, in minor misura, da quelli via metaniere. In futuro il gas liquefatto acquisterà comunque sempre più spazio, in una misura prevista del 50%, facendo pressione al ribasso sui prezzi – diminuiti nel 2016 di un 20%-25% – e accrescendo la propria competitività sul metano via tubo e sulle rinnovabili. Grazie alla sua maggior liquidità, flessibilità e trasportabilità il gas liquefatto può contribuire ad accrescere l’integrazione dei mercati verso un modello costituito da accordi commerciali più flessibili – quanto a destinazione, volumi, durate – prevalentemente basati su prezzi spot, anche se non sono da sottovalutare le ragioni di rigidità di questo mercato evidenziate in un recente rapporto della IEA[4]. Le transazioni spot di GNL si rivolgeranno soprattutto verso il mercato europeo, rendendo più rischiosi i contratti a lungo termini, come accaduto nel primo semestre del 2017 con un loro aumento del 10%, da ultimo col primo cargo dal terminale americano di Sabine Pass a quello inglese di Isle of Gram[5].

6. Il graduale declino del carbone

A soffrire della rallentata crescita dei consumi di energia e dell’aumentato contributo di petrolio, gas naturale, rinnovabili è stato il carbone che nel 2016 ha lasciato sul terreno l’1,7% dei consumi sul 2015 contro un +1,9% m.a. nel precedente decennio. Particolarmente vistoso il calo negli Stati Uniti e nell’Unione Europea, in entrambi i casi intorno al 9%, mentre stabile è rimasta la domanda dei paesi non industrializzati. Oltre la metà del calo si è registrata nel Regno Unito, dove continua la sua sostituzione col gas naturale, ma la riduzione è generalizzata alla più parte dei paesi censiti dalla BP. Abbastanza sorprendente è l’aumento dei consumi in paesi apparentemente climate friendly come Danimarca (+20,8%), Finlandia (+8%) e Svezia (+6%). Nel complesso, la quota del carbone sul bilancio energetico mondiale resta prossima al 28% mantenendo la seconda posizione, mentre le previsioni della IEA ne stimano al 2040 solo una parziale riduzione al 23%.

L’estromissione del carbone prevedibilmente si consoliderà, al di là degli impegni a farlo dei principali consumatori (Stati Uniti, Cina, India, Giappone: 75%). L’incertezza è semmai sui tempi in cui avverrà, data l’urgenza posta dalla lotta ai cambiamenti climatici. Anche qui i fatti, le decisioni che contano, non sempre collimano tuttavia coi buoni propositi. La verde Germania, ad esempio, basa ancora ampiamente la sua generazione elettrica sul mix rinnovabili-carbone, per mediare gli alti costi del primo con quelli bassi del secondo, mentre sta aprendo nuove miniere di lignite nella zona della Lusatia (ai confini con la Polonia) tra le forti opposizioni locali.

Similmente l’India che, pur intenzionata a proseguire nel suo forte impulso alle rinnovabili elettriche, ha progettato investimenti di 10 mld. doll. per costruire nuove centrali elettriche a carbone con le quali soddisfare il fabbisogno di 300 mil. di cittadini (su 1,3 mld.) privi dell’elettricità[6]. Determinata a espandere la sua economia di cinque volte da qui al 2040 e divenire «the factory of the world»[7], l’India abbisogna di energia a basso costo e quindi di carbone con consumi raddoppiati in un decennio e che alimentano il 78% dell’elettricità prodotta. Da ultimo, non è da sottovalutare la crescita nei primi cinque mesi del 2017 del 6% della produzione di carbone sul corrispondente periodo del 2016, con un balzo del 17,5% negli Stati Uniti dopo il crollo nel 2016 ai minimi dal 1978[8]. Presto per parlare di inversione di tendenza, sufficiente per esserne preoccupati.

7. L’avanzata delle nuove rinnovabili

Nel 2016 il contributo delle nuove rinnovabili[9] è aumentato del 14,1%, di poco inferiore alla crescita del precedente decennio, a un totale salito a 420 mil. tep: pari al 3,1% della domanda di energia primaria e al 7,5% di quella di energia elettrica su scala mondiale, ma con percentuali più consistenti in singole aree come quella europea. La crescita si è concentrata nei paesi emergenti, specie in Cina, divenuta primo produttore mondiale davanti agli Stati Uniti, nonostante la contrazione di un terzo dei suoi investimenti nel 2016[10] anche a motivo del drastico calo dei capex unitari dei nuovi impianti[11].

L’area OCSE rimane quella a maggior penetrazione con circa i due terzi del totale. L’Unione Europea, che di questi rappresenta circa la metà, dopo la forte crescita delle produzioni tra 2005 e 2015, con circa il 15% m.a., ha registrato nel 2016 una battuta d’arresto, riflesso ritardato del dimezzamento degli investimenti del precedente quinquennio[12]. A motivarlo sono diverse ragioni tra cui, oltre al calo dei costi unitari degli investimenti, l’effetto boomerang sulla loro redditività del calo dei prezzi all’ingrosso dell’elettricità, il crollo dei prezzi delle fonti fossili, l’allentarsi degli schemi di incentivazione che ne avevano sostenuto la forte crescita. Pensare che questa possa riprendere in modo ancor più consistente per dar seguito alla Road Map fissata dalla Commissione, senza ripor mano a forme più o meno dirette di sostegno, è auspicabile, dato anche il crollo dei costi di produzione e la sostenuta raggiunta grid parity, ma tutt’altro che certo.

8. Energia elettrica: crescita sostenuta ma inferiore al passato

Altra dinamica di interesse è il rallentamento della crescita della domanda elettrica del 2,2% nel 2016 rispetto al +3,1% m.a. del periodo 2000-2015. Nonostante questa decelerazione, la richiesta di elettricità ha mostrato comunque un incremento più che doppio di quello della domanda primaria (+2,2% vs +1%), interamente dovuto alla sempre più intensa elettrificazione dei paesi emergenti. Per il sesto anno consecutivo il consumo elettrico dei paesi industrializzati è rimasto invece stabile. La condivisa prospettiva di un’intensa espansione degli usi elettrici nei loro sistemi energetici (trasporti e residenziale) non trova pieno conforto nella dinamica delle cose. Specie riguardo l’Unione Europea che mostra un livello di consumi elettrici ancora inferiore a quello pre-crisi con un aumento lo scorso anno di appena lo 0,5%.

Sulla composizione del mix della generazione elettrica non si notano, infine, significative discontinuità sul passato almeno nei valori medi mondiali. Il confronto tra il 2006 e il 2016 evidenzia infatti il continuo dominio dei combustibili fossili con una quota del 65,8% in calo di appena 1,5 punti; l’aumento di oltre 5 punti delle nuove rinnovabili al 7,5%; un calo di 4 punti del nucleare al 10,5%, un aumento di appena 0,5 punti dell’idroelettrica al 16,2%. Più che espungere le fossili le nuove rinnovabili parrebbero, almeno nei dati mondiali, aver cannibalizzato l’altra fonte pulita: il nucleare.

9. Emissioni di anidride carbonica: meglio del previsto

Per il quarto anno consecutivo le emissioni di anidride carbonica sono rimaste sostanzialmente stabili intorno ai 33,4 mld. tonn. nonostante la crescita dell’economia e del consumo di energia. Su base quadriennale, il periodo 2013-2016 è il miglior risultato dal 1980-1983. Diverse le ragioni: efficacia ritardata delle politiche climatiche giacché nell’anno post-Parigi nulla di nuovo è stato deciso; mutamenti nel mix settoriale delle economie, in particolar modo in Cina che va muovendosi verso una struttura economica basata sul terziario; dinamiche di mercato, a iniziare dalla sostituzione del gas al carbone. Non ultimo: errori nelle previsioni dei modelli climatici.

A livello regionale, i paesi OCSE hanno registrato un calo delle emissioni dell’1%, in linea col precedente decennio. L’area più virtuosa è stata l’America che ne ha raddoppiato il calo al 2%, mentre l’Unione Europea le ha stabilizzate, interrompendo il calo del 2% m.a. nel precedente decennio, proprio dopo che la Commissione col nuovo Pacchetto Energia-Clima aveva innalzato l’asticella degli obiettivi di riduzione delle emissioni al 40% nel 2030. All’interno dell’Unione – altro importante scarto tra fatti e loro percezione – i paesi meno virtuosi sono quelli normalmente percepiti come più virtuosi, nell’ordine: Svezia, con un incremento del 3,6% (contro il –2,4% m.a. nel precedente decennio); Olanda con un +2,1% (–1,6% m.a.); Norvegia con un +1,1% (–0,1% m.a.). Significativo, da ultimo, il risultato dei paesi non-OCSE dove l’aumento dello 0,8% su base annua è nettamente inferiore rispetto al +3,4% m.a. del precedente decennio.

Conclusioni

Dalla lettura dei dati energetici del 2015-2016 emergono dinamiche che parevano consolidate ma che non possono darsi per acquisite. Su di esse la percezione della realtà sembra poco coerente con la realtà stessa. Le cose in sostanza nell’anno dopo-Parigi non sono andate come atteso e come promesso dalla generalità degli Stati. Queste le conclusioni pur talora approssimative:

(a) la domanda di energia continua a crescere anche se a tassi rallentati sul passato. La crescita ha interessato anche l’area OCSE dopo anni di declino, evidenziando come il reddito ne resti ancora il principale driver;

(b) l’emarginazione del petrolio è lontana dall’avverarsi: con aumenti record della sua produzione a livelli ormai prossimi ai 100 mil. bbl/g e un pur lieve consolidamento della sua quota di mercato sull’insieme delle fonti impiegate;

(c) la produzione di nuove rinnovabili continua a godere di ottima salute anche se per effetto dei passati investimenti mentre quelli correnti hanno registrato una forte contrazione nominale;

(d) le emissioni di CO2 si sono stabilizzate, diversamente da quanto paventato. Tra le ragioni potrebbe non escludersi l’erroneità dei modelli econometrici che più il tempo scorre più rivedono al ribasso le loro previsioni. Emblematico il caso del modello Primes preso a riferimento dall’Unione Europea che nel 2016 proietta emissioni al 2030 inferiori di circa un terzo a quanto previsto nel 2008 (3,7 vs 5,4 mld. tonn.);

(e) le discrasie fatti/percezione nel biennio 2015-2016 (e parrebbe anche nella prima parte del 2017) sembrano individuare non poche discontinuità rispetto alle tendenze dello scorso decennio. È presto per dire se potranno o meno perdurare, ma esse consigliano nondimeno una maggior cautela nel disegnare i futuri scenari;

(f) quel che può ritenersi anche guardando al caso dell’Italia, ove i dati del 2016 e del primo trimestre del 2017 fanno emergere, secondo ENEA, «alcune fragilità del sistema energetico italiano che negli ultimi anni erano state sottovalutate, e mostrano come la transizione energetica italiana continui a presentare aspetti problematici»[13], col rischio che «fattori congiunturali (…) possano divenire strutturali [così che] le difficoltà della transizione energetica ne risulterebbero ulteriormente accentuate»[14];

(g) l’ultima conclusione, non per importanza, è che le politiche climatiche alla luce delle recenti dinamiche devono farsi molto più attive per correggerne il tiro verso l’auspicata «transizione energetica» al dopo-fossili.

Notes et références

[1] Da ultimo ne è convinto il professore Dieter Helm nel suo recente volume, Burn Out – The Endgame For Fossil Fuels, Yale University Press, New Haven and London, 2017, pp. 281.

[2] Cfr. IEA (2017), Oil Market Report, luglio, OECD/IEA, Paris.

[3] Cfr. «Oil&Gas Journal» (2017), BP: Oil gained market share in 2016 for second straight year, 13 giugno.

[4] IEA (2016), Global Gas Security Review – How Flexible are LNG Markets in Practice?, OECD/IEA, Paris.

[5] Cfr. «Financial Times» (2017), US set to be net esporter of natural gas, 7 giugno.

[6] Cfr. «Reuters» (2017), Exclusive: Indian utility bets $ 10 billion on coal power despite surplus, green concerns, 4 luglio.

[7] Cfr. «Treasury Today» (2015), India: the new factory of the world, novembre.

[8] Cfr. EIA – U.S. Energy Information Administration (2017), Monthly Energy Review – June 2017, p. 97.

[9] Nei consumi di energia primaria, le «altre rinnovabili» includono eolico, solare, geotermia, biomasse, biofuel. Nei consumi elettrici, da questo aggregato sono esclusi anche i biofuel che non contribuiscono alla generazione elettrica.

[10] «Bloomberg New Energy Finance» (2017), Global Trends in Renewables Energy Investment 2017, Frankfurt School-UNEP Centre/BNEF. Gli investimenti mondiali sono diminuiti nel 2016 del 23% sul 2015 e 2016 da 313 a 242 mld. doll., con un calo del 32% in Cina da 115 a 78 mld. doll.

[11] Cfr. «Bloomberg New Energy Finance» (2017), Clean Energy Investment End of Year 2016, New York.

[12] In base ai dati di Bloomberg gli investimenti in Europa sono passati tra il 2010 e il 2015 da 114 a 58 mld. doll.

[13] Cfr. ENEA (2017), Analisi trimestrale del sistema energetico italiano, I trimestre 2017, n. 2, p. 4.

[14] Ivi, p. 6.

L’Encyclopédie de l’Énergie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Énergie.

Les articles de l’Encyclopédie de l’Énergie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.