Tra il 2014 e il 2016, la ridotta redditivittà della vendita di kWh ha indotto le grandi utility europee (ENEL, EON, RWE, ENGIE, EDF) a decidere un radicale cambio di strategia. Il presente articolo, che analizza le differenze e le analogie tra tali strategie, è stato gentilmente proposto all’Encyclopédie da Energia, Rivista trimestrale sui problemi dell’energia, dove è stato pubblicato a giugno 2017 (n° 2, anno XXXVIII, pp.40-47).

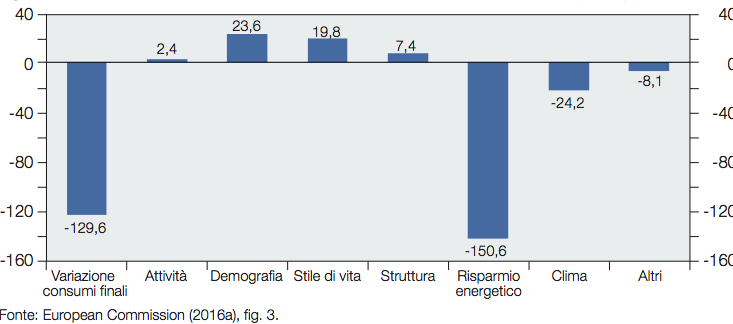

Se si analizzano i consumi di energia nell’Unione Europea nel periodo 2005-2014, si osserva che la loro crescita derivante dalle attività, dagli effetti demografici e dal cambiamento degli stili di vita è complessivamente modesta e riesce solo marginalmente a compensare l’aumento dei risparmi di energia (Fig. 1).

Di conseguenza, qualsiasi modifica dell’assetto energetico esistente è destinata ad avere quasi sempre effetti sostitutivi, come si è puntualmente verificato: la crescita sostenuta delle rinnovabili nella produzione elettrica ha ridotto lo spazio per gli impianti alimentati da combustibili fossili, che oltre tutto negli ultimi anni hanno dovuto fare i conti con prezzi dell’elettricità tendenzialmente decrescenti[1] (European Commission 2016a, Fig. 13).

Alla fine i nodi sono venuti al pettine. Il 2015 verrà ricordato come l’anno nero del settore elettrico europeo, con i primi 25 gruppi che complessivamente denunciano un rosso di 3,5 mld. euro, provocato dal bilancio in perdita di ben 12 utility (Watt’s Next Conseil 2016); e le prospettive per il prevedibile futuro non sono sostanzialmente diverse.

Il colpo di reni nell’efficientamento energetico, previsto nel Winter Package (European Commission 2016b e 2016c), accentuerà il disaccoppiamento tra domanda di energia e PIL (Fig. 2). L’incremento del 30% dell’efficienza energetica al 2030 comporta infatti nel prossimo decennio una riduzione dei consumi di energia primaria pari a 162 mil. tep, portandoli a 1.321 mil. tep. In più l’obiettivo della road map UE al 2030 – 27% dei consumi energetici finali coperti da fonti rinnovabili – richiederà che quelle elettriche coprano il 50%-55% dei corrispondenti consumi finali (Zorzoli 2015).

Last but not least, la riforma del mercato elettrico proposta dal Winter Package prevede per tutti gli Stati membri la chiusura del mercato infragiornaliero (MI) prossima al tempo reale di consegna dell’energia e l’apertura del bilanciamento (MSD) alle rinnovabili, al controllo della domanda (demand-response) e agli stoccaggi (European Commission 2016d). Si tratta di cambiamenti, in parte o in toto operativi a breve[2], che favoriscono la partecipazione delle fonti rinnovabili non programmabili (FRNP) a questi mercati, riducendo gli spazi per la tradizionale produzione centralizzata anche a valle del mercato del giorno prima (MGP), là dove oggi, talvolta con pratiche opportunistiche, ha non trascurabili ritorni economici[3].

1. Il cambio di paradigma

Non si tratta di un fulmine a ciel sereno, ma di tendenze i cui effetti erano prevedibili già da qualche anno (Zorzoli 2011). Come in qualsiasi altro comparto economico o finanziario, in un mercato dove la domanda non cresce e il mix produttivo è soggetto a cambiamenti irreversibili, i rischi possono essere ragionevolmente ridotti diversificando verso attività a bassa intensità di capitale – come l’offerta di servizi, in primis alla platea dei consumatori – e puntando su investimenti con ritorni in tempi più brevi rispetto a quelli tradizionali[4] .

L’attenzione al cliente come opportunità per business diversificati sarà ulteriormente stimolata da alcune riforme del mercato elettrico contenute nel Winter Package, che introduce nuove figure di player: il «cliente attivo», che, da solo o insieme ad altri, consuma, accumula o vende sui mercati l’elettricità autoprodotta, direttamente o mediante aggregatori; le «comunità energetiche locali», che, oltre a produrre energia, possono dotarsi di proprie reti elettriche e avere accesso a tutti i mercati direttamente o tramite aggregatori o fornitori.

Così tra il 2014 e il 2016 le principali utility europee hanno ridisegnato le proprie strategie su obiettivi tutto sommato omogenei, che puntano su tre ambiti di business principali: le reti elettriche (da rendere più smart digitalizzandole), le soluzioni per i clienti (a partire dall’efficienza energetica) e le rinnovabili; strategie che, con la normativa esistente, aumentano la quota di ricavi derivanti da settori regolati. Non mancano nemmeno diversificazioni in mercati diversi da quelli energetici o integrazioni a monte (acquisti di fornitori).

La dimensione del cambiamento progettato a breve-medio termine risente ovviamente della natura e del peso relativo degli assets tradizionali e da quanto è convinta od obbligata l’adesione del top management al nuovo paradigma. Sono differenze non da poco: la gestione ottimale del nuovo paradigma richiede infatti l’utilizzo tempestivo e appropriato di innovazioni sia organizzative che tecnologiche.

2. Le trasformazioni in corso : ENEL

Enel ha fatto da battistrada nel cambiamento di strategia delle utility, in questo facilitata dalla convergenza di più fattori, a partire dalla costituzione, già a dicembre 2008, di Enel Green Power (EGP), cui furono trasferiti sia gli impianti idroelettrici classificati mini-idro o non programmabili, sia l’intero parco delle altre rinnovabili, installate in Italia (Tab. 1).

La potenza delle nuove rinnovabili contribuiva al totale soltanto per il 14%; tutto il resto era «storia». Sette anni dopo (30 settembre 2015) non solo la capacità era più che raddoppiata (10,6 GW) e, fra ottobre 2014 e settembre 2015, la produzione (33,1 TWh) aveva fatto di EGP la più grande società al mondo produttrice di sola elettricità da rinnovabili, ma la crescita era avvenuta investendo principalmente nel Nord America e in America Latina, cui dal 2014 si aggiunse l’Africa: con ricadute tutt’altro che marginali sul bilancio del gruppo[5]. Non meno importante, l’introduzione di un modello a matrice per la struttura organizzativa (articolata per aree geografiche e per unità di business), funzionale al raggiungimento degli obiettivi strategici di EGP.

Tab. 1 – Impianti a rinnovabili italiani trasferiti a EGP (fine 2008)

|

Fonte

|

Potenza (MW)

|

|

Idro

|

1.510

|

|

Geotermica

|

671

|

|

Eolica

|

362

|

|

Solare

|

4

|

|

Totale

|

2.547

|

|

Fonte: nostre elaborazioni su dati EGP (2009), p. 13.

|

|

Nel 2014 la nomina dell’AD di EGP, Francesco Starace, alla guida di Enel portò quindi al vertice aziendale un profondo conoscitore del gruppo, al cui interno aveva già consolidato un nuovo modello di business e di organizzazione. Questo rese più agevole la sua adozione per l’intero gruppo, grazie anche a un certo numero di sostituzioni mirate nei vertici aziendali e alla determinazione con cui il nuovo AD esplicitò subito i cambiamenti che intendeva introdurre, e altrettanto rapidamente li attuò, a partire dalla chiusura di 23 centrali per complessivi 25.000 MW.

«We have stopped investing in projects that take more than 2 or 3 years», dichiarò nel corso di un’intervista (Beckman 2016): non si trattava di un’uscita estemporanea, ma di una decisione ribadita anche in pubblico[6], che segnala il cambiamento di paradigma, confermato dalle dichiarazioni rese dallo stesso AD nel corso della presentazione del Piano strategico 2017-2019. «Siamo ormai testimoni di un trasferimento di valore dalla produzione elettrica alla clientela, e questo trend accelererà» (Agnoli 2016), per cui «Enel istituirà a breve una nuova unità di business dedicata ai servizi a valore aggiunto, quelli già offerti – nell’illuminazione pubblica, la generazione distribuita e storage B2B e B2C, pompe di calore, caldaie, offerte combinate di gas, efficienza e rinnovabili – e quelli in fase di sviluppo, come demand-response, e-mobility ed e-home» (G.P. 2016).

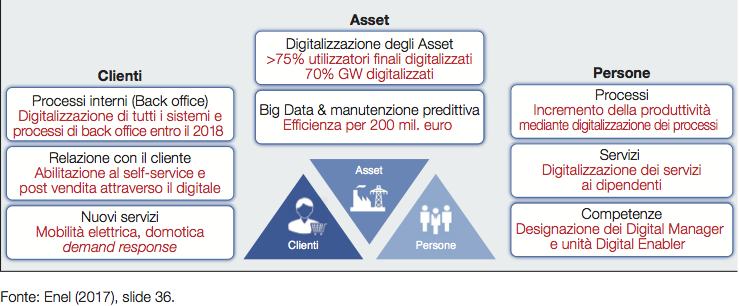

Indirizzi puntualmente descritti nel Piano strategico:

– gli investimenti nelle reti per la crescita[7] dovrebbero raggiungere circa 6 mld. euro in tre anni, di cui circa 4 per la digitalizzazione degli assets;

– nell’arco del triennio la capacità rinnovabile salirà complessivamente da 37,3 a 45,7 GW, per di più puntando anche sul modello BSO (build, sell and operate) a minor intensità di capitale, in modo da ridurre i rischi e accelerare la creazione di valore;

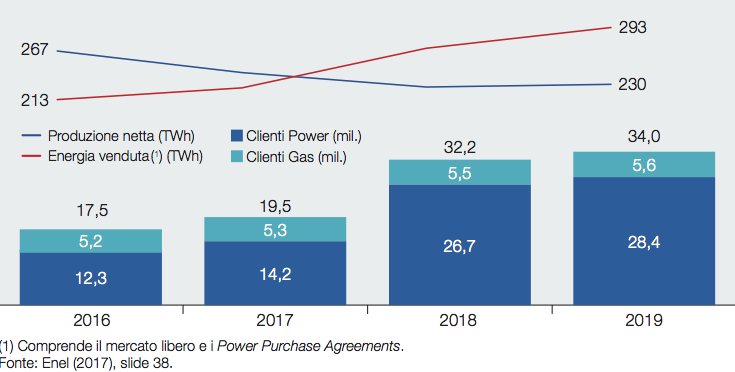

– la capacità termica scenderà da 47,8 a 36,5 GW, e la produzione complessiva diminuirà da 267 a 230 TWh;

– nella vendita al dettaglio è atteso un aumento dell’Ebidta[8] del 20% a 3 mld. euro nel 2019, in crescita di più del 40% rispetto al piano precedente, con i clienti sul mercato libero che dovrebbero quasi raddoppiare a seguito della fine del mercato regolato in Italia[9] e dell’ulteriore liberalizzazione attesa in America Latina (Enel 2016).

La Fig. 3 illustra lo sviluppo della digitalizzazione prevista dal Piano strategico, che investe la gestione interna, gli assets e la clientela, mentre la Fig. 4 mette in evidenza come nel 2016-2019 si preveda un aumento pari al 37,6% dell’energia elettrica venduta sul mercato libero (più Power Purchase Agreements – PPA) a fronte di un calo dell’energia prodotta, che già a fine 2017 dovrebbe scendere sotto la domanda per queste tipologie di cliente. Una prospettiva che avrebbe fatto rizzare i capelli in testa al tradizionale vertice di una utility, mentre secondo l’odierno AD «è un bene, nel futuro sarà meglio avere più clienti che capacità» (Staffetta Quotidiana 2017a).

Oltre alla mobilità elettrica, dove Enel non è impegnata solo nell’installazione di sistemi di ricarica, ma opera a tutto campo, anche con accordi con importanti costruttori di automobili (Zorzoli 2016a e 2016b), mediante la controllata Open Fiber Enel è entrata nel mercato della fibra ottica a banda ultralarga, in concorrenza con Telecom.

Applicato all’intero gruppo, il modello EGP ha dato immediatamente i suoi frutti. Tra il 2013 (ultimo anno della precedente gestione) e il 2016, cioè in un periodo di debolezza del business elettrico nei mercati maturi, a fronte di un fatturato diminuito del 12%, l’utile netto è aumentato del 3%, mentre il debito è calato del 5% (Tab. 2).

Tab. 2. ENEL : confronto 2013-2016 (mld. euro)

|

|

2013

|

2016

|

Variazione (%)

|

|

Fatturato

|

80,5

|

70,6

|

–12

|

|

Ebitda Ordinario

|

15,8

|

15,2

|

–4

|

|

Costi

|

12,6

|

11,6

|

–8

|

|

Oneri finanziari

|

2,8

|

2,5

|

–11

|

|

Utile netto ordinario

|

3,1

|

3,2

|

+3

|

|

Funds From Operations

|

8,1

|

˜9,5

|

+17

|

|

Debito netto

|

39,7

|

37,6

|

–5

|

|

Dividendi (DPS) (euro)

|

0,13

|

0,18

|

+38

|

|

Fonte: Enel (2017), slide 9.

|

|||

3. Le trasformazioni in corso : le utility tedesche

Il caso E.On è emblematico di quanto pesi la tempestività nel modificare la strategia aziendale per adattarla al cambio di paradigma.

La decisione di cambiare rotta fu presa con soli sei mesi di ritardo rispetto a Enel, con il seguente annuncio: «Alla fine del 2014 E.On ha adottato una nuova strategia, denominata “Empowering customers. Shaping markets”. […] I cambiamenti nei fabbisogni della clientela, le decisioni prese negli ultimi anni a livello politico e dal regolatore hanno posto un’enfasi crescente sulle rinnovabili, sulla generazione distribuita e sull’efficienza energetica. Questi sviluppi stanno frammentando la tradizionale catena del valore in un numero crescente di segmenti di mercato e creano opportunità per chi entra nei nuovi mercati specializzati» (E.On 2017a).

La prima azione concreta in tal senso risale addirittura a un anno e mezzo prima. A giugno 2013 E.On acquisisce il controllo di Matrix, una ESCo britannica, che offre servizi di gestione ed efficientamento energetico in edifici commerciali su una scala sconosciuta alle ESCo nostrane: il suo Energy Management Centre di Glasgow ha più di 31.000 connessioni, che gestiscono i dati di clienti dislocati in ventidue paesi del mondo.

Tuttavia, il turnover del vecchio gruppo dirigente, non immediato e rimasto molto parziale, rallentò il passaggio all’attuazione di quanto deciso, anche per l’assenza di una struttura pregressa già conformata per operare nella nuova dimensione paradigmatica. Così la presenza delle rinnovabili, per quanto notevole (29% del mix energetico), non era in grado di offrire soluzioni strategiche e organizzative alternative a quelle tradizionali, già sperimentate, da estendere all’insieme del gruppo, e tanto meno l’utility disponeva di un leader per attuarle con la dovuta tempestività.

Il peso del pregresso – in termini di assets e di organizzazione, ma anche di cultura aziendale – era così elevato che non solo la decisione destinata a segnare l’effettiva discontinuità rispetto al passato venne presa a inizio 2016, cioè con un ritardo di 18 mesi rispetto a Enel, ma fu di segno opposto. Si costituì una newco, Uniper, dove sono stati trasferiti i business tradizionali, in particolare le centrali a combustibili fossili e il trading di energia, creando di fatto una «bad company», mentre E.On, liberata del peso del passato, si è strutturata in tre business unit: le reti energetiche, le soluzioni per i clienti e le energie rinnovabili.

Che questa sia l’interpretazione autentica della suddetta decisione, lo conferma l’obiettivo dichiarato di cedere a terzi quote consistenti di Uniper. Anche gli assets spagnoli e portoghesi sono stati venduti a un fondo d’investimento, come pure la partecipazione (20%) nella finnica Gasum Oy, che distribuisce e vende gas. Rientra in questa strategia la cessione dell’intero parco di generazione posseduto da E.On Italia[10] (10); per contro nel nostro Paese viene potenziata l’attività di E.On Connecting Energies (ECT), business unit internazionale del gruppo, specializzata in soluzioni energetiche integrate per realtà commerciali, industriali e per il settore pubblico. Nella stessa direzione va il potenziamento della partnership con GreenWave Reality, società americana specializzata in soluzioni per la smart home.

Si moltiplicano anche iniziative ancor meno tradizionali, come ad esempio:

– un nuovo servizio digitale, lanciato da E.On SolarCloud: per ora limitato ai clienti domestici tedeschi dotati di impianto fotovoltaico, che potranno accumulare su un conto elettrico virtuale una quantità illimitata di elettricità prodotta dal loro impianto, riutilizzabile on demand;

– la realizzazione, insieme a BMW e Siemens, di sistemi di ricarica veloci in continua lungo un’autostrada tedesca;

– per ora solo in Germania, la vendita, da solo o accoppiato con un impianto fotovoltaico, del sistema di accumulo Aura, di cui E.On è proprietario;

– lo sviluppo di Impuls KW, una app per tablet e smartphone, che consente ai clienti di monitorare a distanza le performance dei loro impianti di generazione distribuita;

– investimenti in Kite Power Solutions, società britannica che sta sviluppando un sistema per la generazione eolica ad alta quota[11] (11), e in Thermondo, società tedesca all’avanguardia nella digitalizzazione dei sistemi di riscaldamento domestico.

È difficile, per ora, valutare l’efficacia di questi cambiamenti. «Il 2016 è stato un anno di transizione» e le svalutazioni per 11 mld. euro legate allo spinoff di Uniper, altri 3,6 di perdite delle attività di Uniper, che E.On ha dovuto conteggiare come proprie nel deconsolidamento e, infine, gli oneri per il phase out nucleare, su cui E.On pagherà 2 mld. euro in base a un accordo con il governo tedesco e a metà 2017 ne verserà altri 10 in un fondo statale per il decommissioning, hanno fatto chiudere il 2016 con una perdita netta di 16 mld. euro (E.On 2017b).

Più lenta è la trasformazione della seconda utility tedesca, RWE, frenata da un processo decisionale tradizionalmente macchinoso[12] (12) e

dalla presenza dominante della produzione centralizzata: 15,2 GW di cicli combinati, 9 GW di centrali a carbone, 11 GW di centrali a lignite, 3,9 GW di nucleare a fine 2016. Si è quindi scelto di mantenere questa capacità all’interno della capofila, facendo confluire i 4 GW di rinnovabili nella società Innogy, strutturata in business unit coerenti con il nuovo paradigma (more solito, rinnovabili, reti, servizi alla clientela). Una decisione che ha una sua logica in un gruppo che, a differenza di E.On, precedentemente aveva puntato in misura ridotta sulle rinnovabili e su attività di servizio.

Un ritardo, questo, figlio di una cultura aziendale troppo a lungo rimasta ancorata al modello di utility focalizzata su grandi impianti di generazione e sulla vendita dei kWh da loro prodotti, che si è deciso di colmare con il radicale cambiamento dei vertici aziendali, effettuato a ottobre 2016: un cinquantanovenne, con esperienze pregresse al di fuori del gruppo, come presidente e amministratore delegato di RWE; un quarantatreenne, pure lui formatosi in altre imprese, come direttore finanziario (RWE 2017, p. 7). Ciò nonostante, non sarà semplice realizzare gli obiettivi assegnati a Innogy, visto che i due terzi del suo personale provengono dalle vecchie attività del gruppo.

È troppo presto per verificare se e in quale misura il nuovo modello darà frutti: il bilancio 2016 chiude in rosso per 5,71 mld. euro (RWE 2017, p. 2), malgrado non sia penalizzato come quello di E.On da pesanti oneri per il phasing out del nucleare.

Per ora si può registrare una sola iniziativa fuori dal tradizionale seminato. A gennaio 2017 Innogy ha acquistato la società tedesca Belectric Solar & Battery Holding, specializzata nella fornitura e manutenzione di sistemi di accumulo e di centrali fotovoltaiche a terra di dimensioni significative (ne ha già realizzate per più di 1,5 GW), presente in Europa, Medio Oriente, Africa settentrionale, Sud America e Stati Uniti. Novità a cui l’ultima relazione annuale del gruppo dà particolare rilievo (RWE 2017, p. 40).

4. Le transformazioni in corso: le utility francesi

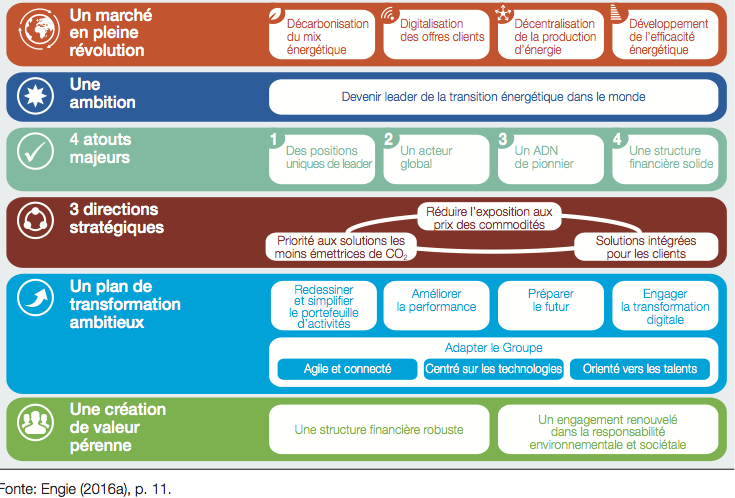

La modalità di cambiamento che più si avvicina al caso Enel è quella di Engie. La nomina, nel 2016, di Isabelle Kocher in sostituzione di Gérard Mestrallet alla testa del gruppo francese ha rappresentato un segnale esplicito di discontinuità nella strategia aziendale, che non a caso ha provocato «une guerre assez violente» tra la Kocher e il rappresentante della vecchia guardia, Jean-François Cirelli, già numero uno di Gaz de France e successivamente vicepresidente di GdF Suez (Cosnard 2014). Lo stesso Mestrallet, pur sostenendo la candidatura della Kocher, ha voluto conservare per sé la carica di presidente non operativo, una scelta, in Francia, inusitata, che ha dato adito a voci sull’esistenza di qualche contrasto tra i due.

Le innovazioni introdotte col Rapporto integrato 2016 sono molto ambiziose, puntano addirittura, un po’ enfaticamente, a una »rivoluzione energetica», nella quale coinvolgere i clienti (Fig. 5) e hanno portato alla riorganizzazione del gruppo, sulla falsariga di Enel, in 5 unità di business e 24 aree geografiche (Engie 2016a).

Con alle spalle 4,6 mld. euro di perdita netta nel 2015, il nuovo Piano strategico 2016-2018 assume tre obiettivi prioritari, da realizzare entro il 2018:

– le attività low carbon rappresenteranno più del 90% dell’Ebidta del gruppo;

– le attività non esposte all’andamento dei prezzi delle commodity energetiche, come quelle regolate o legate a contratti a lungo termine, dovranno superare l’85% dell’Ebidta del gruppo;

– i servizi per i clienti cresceranno più del 50%.

In più viene annunciata la dismissione di centrali tradizionali per 13.000 MW: anche questa decisione è copia conforme di quella di Enel. Maggiori dettagli sono stati forniti dalla nuova CEO in un incontro con gli investitori (Engie 2016b). La strategia di decarbonizzazione include:

(a) 11 GW di impianti a rinnovabili e 7 GW di cicli combinati aggiuntivi entro il 2021,

(b) l’acquisizione, già avvenuta, di Solairedirect (sviluppatore di parchi solari) e completamento di quella di Maïa Eolis (con 246 MW eolici in esercizio, 250 MW in costruzione),

(c) la creazione di Engie Solar,

(d) il demand side management,

(e) la green mobility,

mentre servizi alla clientela riguarderanno:

– per l’industria e l’edilizia, efficientamento energetico, gestione dati, realizzazione di impianti di produzione di energia, facility management,

– per le città e gli ambiti territoriali, realizzazione di reti di riscaldamento/raffreddamento e di sistemi di illuminazione, interventi sulla mobilità, interconnessioni urbane e altri servizi ai cittadini (smart cities),

– per le piccole imprese e i consumatori domestici, efficientamento energetico e altri servizi a valore aggiunto,

infine le reti, principalmente per il trasporto gas, verranno potenziate e rese più efficienti.

L’ingresso su nuovi mercati sta comportando anche l’acquisizione di alcune società, che vanno ad aggiungersi a un’iniziativa del settembre 2015, poco prima della nomina della Kocher: acquisto di una partecipazione nella start-up americana AMS, che fornisce sistemi di accumulo di energia per complessi industriali, in grado di ridurre sia la fattura energetica, sia del 25% il picco di domanda dalla rete (AFP 2015).

Di particolare rilievo, come indicatori degli obiettivi aziendali, sono le seguenti acquisizioni:

– di OpTerra Energy Services, azienda californiana che realizza per il settore pubblico e privato progetti di riduzione dei consumi energetici e dei relativi costi;

– del ramo d’azienda della britannica Keepmoat Regeneration, che si occupa sia di ristrutturazioni edilizie con interventi di miglioramento delle performance energetiche, sia di razionalizzare la gestione del fabbisogno energetico di comunità locali, avendo anche esperienza nella realizzazione di edifici a emissione carbonica nulla;

– dell’olandese EV-Box, uno dei leader mondiali nei sistemi di ricarica dei veicoli elettrici;

– del 75% di Ecoprogram Servizi, società italiana specializzata nel facility management, nella gestione di eventi sportivi e nei servizi alle imprese, con una pluriennale esperienza nella gestione di grandi strutture sportive (manutenzione impiantistica, cura del verde, servizi di vigilanza e accoglienza).

L’acquisizione di Ecoprogram Servizi può essere solo in parte assimilata alla decisione Enel di investire nella fibra ottica (Fig. 6). Un conto è limitarsi a sfruttare la sinergia con le proprie reti di distribuzione per offrire a terzi il servizio di vettoriamento dati; un altro, come ha dichiarato l’AD di Engie Italia, Olivier Jacquier, è entrare «nel promettente settore rappresentato dalle infrastrutture sportive e dai grandi eventi», promuovendo «nuove occasioni di sviluppo […] tali da rendere gli spazi sempre più accoglienti e idonei ad una “consumers experience”, in linea con le evolute aspettative del pubblico» (Staffetta Quotidiana 2017b). Qui si scommette sull’agevole trasposizione dell’esperienza acquisita con i consumatori di energia in un mercato dove occorrono sensibilità diverse, e più sofisticate, per intercettare i gusti del pubblico.

Rilevante come un’acquisizione è infine il protocollo d’intesa, firmato con Schneider Electric, per l’applicazione di nuove soluzioni digitali, in grado di rendere più efficiente l’esercizio di impianti a rinnovabili e, più in generale, l’asset management, il telemonitoraggio, la diagnostica, la cybersecurity (Engie 2017a).

Malgrado sia partito solo nel 2016, grazie alla decisione con cui è stato attuato, il cambiamento di strategia è riuscito a dare subito i primi frutti, non solo riuscendo a superare gli obiettivi previsti per il 2016 dal Piano strategico triennale, ma anche per i risultati economici e finanziari conseguiti: una perdita netta scesa da 4,6 a 0,4 mld. euro; il debito netto ridotto di 2,9 mld. euro (10,5%) (Engie 2017b).

Anche EdF, tuttora controllata quasi per intero dal governo francese (83,1% delle azioni) e pesantemente condizionata dalla preponderante produzione nucleare (circa tre quarti del totale), già nel Rapporto annuale 2015 aveva recepito il progetto «CAP 2030», proposto dal vertice del gruppo, che definisce tre priorità strategiche per il successivo quindicennio: «attenzione alle esigenze dei consumatori e delle comunità locali; produzione low carbon, con un mix equilibrato di nucleare e rinnovabili; crescita all’estero» (EdF 2016a).

Anche EdF, tuttora controllata quasi per intero dal governo francese (83,1% delle azioni) e pesantemente condizionata dalla preponderante produzione nucleare (circa tre quarti del totale), già nel Rapporto annuale 2015 aveva recepito il progetto «CAP 2030», proposto dal vertice del gruppo, che definisce tre priorità strategiche per il successivo quindicennio: «attenzione alle esigenze dei consumatori e delle comunità locali; produzione low carbon, con un mix equilibrato di nucleare e rinnovabili; crescita all’estero» (EdF 2016a).

Nella riunione del 22 aprile 2016, il CdA di EdF, preso atto delle «nuove avverse condizioni dei prezzi di mercato» (a inizio 2016 il prezzo all’ingrosso si era attestato in Francia su 25-28 euro/MWh), ha confermato le tre priorità strategiche del «CAP 2030» (EdF 2016b).

In realtà poco cambia nell’impegno sul nucleare (Fig. 7). EdF continuerà gli investimenti necessari a ottenere il prolungamento oltre 40 anni della vita del parco nucleare in esercizio e, noncurante della disastrosa crescita dei costi, punta sull’entrata in servizio di Flamanville 3 e della centrale cinese Taishan, e sulla realizzazione di due EPR a Hinkley Point, nel Regno Unito; con grande sprezzo del pericolo, conferma anche il partenariato strategico e industriale con Areva (EdF 2017, p. 14).

Di conseguenza, al di là delle dichiarazioni di principio, la diversificazione del mix produttivo sarà sensibile solo a lungo termine, come conferma la potenza degli impianti rinnovabili in esercizio a fine 2016, una volta depurata dei tradizionali impianti idroelettrici: 8.868 MW (EdF 2017, p. 36); inoltre eolico e fotovoltaico (attualmente 93% di tale capacità) cresceranno solo del 30% nel quadriennio 2017-2020 (EdF 2017, p. 40). Situazione confermata dall’entità del personale impiegato nel 2016 da Énergies Nouvelles, la controllata che si occupa di rinnovabili: 3.108 occupati su un totale di 154.845 del gruppo (Fig. 8). Più deciso è l’impegno nell’offerta di servizi (anche digitali) ai clienti. D’altronde, operando nel mercato elettrico europeo meno aperto con centrali nucleari quasi per intero ammortizzate, EdF ha chiuso in nero sia il 2015 che il 2016, anche se con Retourn on Equity (ROE), soprattutto nel 2015, non esaltanti. Notoriamente l’aurea mediocritas è l’oppio delle imprese.

Sotto questo profilo appare più dinamica la controllata Edison, con una strategia che punta in modo convinto sull’offerta di servizi energetici integrati a tutti i comparti (Edison 2016) e ha recentemente presentato a Milano il suo ingresso nel mercato della smart home con una nuova piattaforma di servizi, Edison World, incentrata sui seguenti obiettivi: casa intelligente (Edison Smart Living), servizi di pronto intervento per i guasti elettrici e gas (Edison Casa Relax) ed energia sostenibile con costi trasparenti (Edison World Luce e Gas ed Edison My Forest) (Staffetta Quotidiana 2017c).

5. Conclusioni

La circostanza che i cinque big del settore elettrico nell’Unione Europea abbiano avviato la medesima, radicale trasformazione del loro modello di business non è cambiamento di poco conto, tenendo presente che la notevole proiezione internazionale di quattro di loro influenza nella medesima direzione l’insieme dei paesi europei, e non solo. È la presa d’atto che nel settore elettrico la parola mercato assume una connotazione alquanto diversa da quella tradizionale e che il kWh non è merce assimilabile all’automobile o a un paio di scarpe (Zorzoli 2012).

Più difficile è prevedere i tempi necessari affinché sia modificato in modo rilevante l’attuale assetto (e mercato) elettrico. Alle difficoltà provenienti dal contesto in cui le singole imprese hanno il loro baricentro – non ultimi l’opposizione degli interessi lesi e i possibili impatti occupazionali – e al peso oggettivo esercitato dall’eredità delle gestioni passate, si sommano gli ostacoli che si incontrano nell’adeguamento della cultura professionale di chi lavora all’interno delle utility. Anche perché le resistenze ad assimilare la nuova cultura aziendale tendono ovviamente a crescere tra il personale che, avendo una più elevata anzianità di lavoro, ha maggiormente assimilato la cultura pregressa: cioè proprio quello che, per motivi anagrafici, tende a essere numericamente prevalente quanto più ci si avvicina ai vertici aziendali. Già l’analisi dello stato odierno dei gruppi esaminati consente però di prevedere tempi e dimensioni del cambiamento significativamente differenziati tra le diverse utility; una divergenza che, in un mondo (e in un contesto energetico) in rapida e continua trasformazione, non potrà non influire sul loro posizionamento futuro nei mercati internazionali.

Notes et références

[1] La risalita a cavallo tra 2016 e 2017 è dovuta all’occasionale fuori servizio di diversi impianti nucleari francesi.

[2] Commissione, Parlamento e Consiglio UE si sono impegnati a trasformare il Winter Package in proposte operative entro il 2017.

[3] Effetti con grosso impatto in Italia, dove le rinnovabili non hanno attualmente accesso al MI e al MSD.

[4] Commissione, Parlamento e Consiglio UE si sono impegnati a trasformare il Winter Package in proposte operative entro il 2017.

[5] Il risultato economico di EGP nel 2014 (1,124 mld. euro), ottenuto vendendo l’elettricità prodotta da impianti per la maggior parte non incentivati, fu infatti inferiore solo a quelli della divisione infrastrutture/reti e della divisione dove erano collocate le attività elettriche e gas (escluse le rinnovabili) della penisola iberica e dell’America Latina, che in larga misura coincidevano con quelle portate in dote da Endesa.

[6] Per esempio nel discorso di ringraziamento per il premio «Uomo dell’anno dell’energia» (10 marzo 2016).

[7] Gli investimenti per la crescita escludono quelli per la manutenzione.

[8] Ebitda sta per Earnings Before Interests, Taxes, Depreciation, Amortization, che corrisponde al Margine Operativo Lordo (MOL).

[9] Il rinvio al 2019 della fine della maggior tutela in Italia potrebbe modificare questa previsione.

[10] Il complesso idroelettrico (527 MW) in provincia di Terni è ceduto alla ERG; i 49 MW fotovoltaici a F2i; le centrali a carbone e a gas (circa 4,5 GW) alla società ceca EPH.

[11] In quota vengono collocate ali semirigide ad alta efficienza (sorta di aquiloni high-tech) con una superficie di decine di metri quadrati, manovrabili da terra, in modo da controllarne la direzione di volo e l’assetto rispetto al vento. Rimangono viceversa al suolo tutti i macchinari pesanti per la generazione di energia.

[12] Con il 15% del pacchetto azionario, il socio di riferimento è RWEB GmbH, partecipata da un numero relativamente elevato di comuni, il che rende estremamente lungo e defatigante il percorso per arrivare a decisioni strategiche e, più di una volta, anche quando strategiche non sono, come ho potuto verificare personalmente.

Bibliografia addizionale

AFP (2015), Engie investit dans la start-up américaine AMS, spécialiste du stockage d’énergie, 14 settembre.

Agnoli S. (2016), La spinta di Enel su digitale e reti: puntiamo a 10 milioni di clienti in più, in «Corriere della Sera», 23 novembre.

Agora Energiewende e Sandbag (2017), Energy Transition in the Power Sector in Europe: State of Affairs in 2016. Review on the Developments in 2016 and Outlook on 2017, gennaio.

Beckman K. (2016), Interview Francesco Starace, CEO Enel: «We have stopped investing in projects that take more than 2 or 3 years», in «World Energy Focus», 11 ottobre.

Cosnard D. (2014), Isabelle Kocher en pole position pour succéder à Gérard Mestrallet chez GDF Suez, in «LeMonde.fr», 15 ottobre.

EdF (2016a), Document de référence – Rapport financier annuel 2015, 29 aprile.

EdF (2016b), Board of Directors’ meeting held on 22 April 2016, www.edf.fr/en/edf/board-of-directors-meeting-held-on-22-april-2016.

EdF (2017), Document de référence – Rapport financier annuel 2016, 29 aprile.

Edison (2016), Edison: Una nuova immagine per accompagnare il cambiamento, 7 novembre, www.edison.it/it/edison-una-nuova-immagine-accompagnare-il-cambiamento

EGP (2009), Relazione e bilancio di esercizio di Enel Green Power Spa al 31 dicembre 2008.

Enel (2016), Il gruppo Enel presenta il piano strategico 2017-2019, focus su digitalizzazione e clienti, comunicato stampa, 22 novembre.

Enel (2017), Audizione Enel 10a Commissione Permanente Senato della Repubblica, 2 marzo.

Engie (2016a), Rapport intégré 2016 – Une nouvelle vision du monde énergétique.

Engie (2016b), 2016 Investor Workshop, 28 giugno, www.engie.com/wp-content/uploads/2016/06/engie-investor-workshop-june-28th-2016.pdf.

Engie (2017a), ENGIE and Schneider Electric Collaborate to Digitize the Energy Sector, 27 febbraio, www.engie.com/wp-content/uploads/2017/02/pr_mou-engie-se.pdf

Engie (2017b), FY 2017 Results, www.engie.com/wp-content/uploads/2017/03/slides-fy-2016.pdf

E.On (2017a), Our Strategy: «Empowering customers. Shaping markets», www.eon-connecting-energies.com/en/eon-group/strategie.html

E.On (2017b), Annual Report 2016, 15 marzo.

European Commission (2016a), Commission staff working document Impact Assessment. Accompanying the document. Proposal for a Directive of the European Parliament and of the Council amending Directive 2012/27/EU on Energy Efficiency, COM 761 final.

European Commission (2016b), Proposal for a directive of the European Parliament and of the Council amending Directive 2012/27/EU on energy efficiency, 30 novembre.

European Commission (2016c), Proposal for a directive of the European Parliament and of the Council amending Directive 2010/31/EU on the energy performance of buildings, 30 novembre.

European Commission (2016d), Proposal for a directive of the European Parliament and of the Council on common rules for the internal market in electricity, 30 novembre.

G.P. (2016), Enel: focus del Piano su retail e digitale, nel 2017 divisione servizi a valore aggiunto, in «Staffetta Quotidiana», 22 novembre.

RWE (2017), Annual Report 2016, 14 marzo.

Staffetta Quotidiana (2017a), Starace, nel 2018 avremo più clienti che centrali, 2 marzo.

Staffetta Quotidiana (2017b), Engie Italia acquisisce 75% di Ecoprogram, 20 gennaio.

Staffetta Quotidiana (2017c), Edison sbarca nel mercato della smart home, 23 marzo.

Watt’s Next Conseil (2016), Baromètre financier du secteur de l’énergie, luglio.

Zorzoli G.B. (2011), Il paradigma che cambia, in «QualEnergia», settembre/ottobre, pp. 16-20.

Zorzoli G.B. (2012), I due volti del mercato elettrico, 2a edizione, Cappelli, Genova.

Zorzoli G.B. (2015), Verso un nuovo assetto del mercato elettrico, in «Energia», n. 1, p. 40-47.

Zorzoli G.B. (2016a), E-mobility – Le batterie: una disruptive technology?, in «Energia», n. 3, pp. 12-17.

Zorzoli G.B. (2016b), Le potenzialità dello storage, in «Staffetta Quotidiana», 9 settembre.

The low wholesale electricity prices recorded in 2014-2016 are prompting many European companies to strategic changing aimed at new business models, based on low capital-intensive activities, shorter payback investments and higher turnover share of regulated business. The business unit identified by utilities to implement the new strategy are actually alike: grids, renewables, and innovative retail offerings. A review of the most important European utilities shows that the size and the speed of their own transitions are pretty different, according to the local political environment, the curbing impact of the previous core business, their capacity to face new challenges and the open mindedness of their workforce.

L’Encyclopédie de l’Énergie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Énergie.

Les articles de l’Encyclopédie de l’Énergie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.