A quelles conditions l’Argentine pourrait-elle rejoindre le club très fermé des producteurs de shale oil et shale gaz ? En premier lieu par une bonne connaissance de ses ressources et réserves. En second lieu par des projets industriels allant des plus ambitieux aux plus conservateurs.

Cet article publié en espagnol : Shale oil y shale gas en Argentina. Estado de situación y prospectiva, a été traduit par Hugo VIGNAL et Louise VILAIN, sous la supervision de Thierry NALLET. Formation: Master LEA Traduction spécialisée multilingue, Université Grenoble Alpes.

Ces dernières années, de nombreux articles, interviews, rapports et communications ont abordé la question des hydrocarbures non conventionnels (principalement le pétrole de schiste et le gaz de schiste) tant à l’international qu’en Argentine[1]. La vitesse à laquelle ces informations sont diffusées, renouvelées et évoluent ne permet pas toujours de comprendre concrètement ce que signifie le phénomène du schiste, et encore moins de connaître les répercussions éventuelles de son exploitation sur l’économie, la sécurité de l’approvisionnement et les investissements nécessaires à son développement.

Le présent article vise à systématiser et à analyser les données les plus récentes concernant les ressources et les réserves. Il vise également à présenter des scénarios prospectifs, en analysant l’offre et la demande de pétrole et de gaz afin d’en tirer quelques conclusions, en établissant enfin une possible feuille de route.

1. À propos des ressources et des réserves

Dans le cas de l’Argentine, il est possible de dire que l’ère des hydrocarbures non conventionnels est officiellement inaugurée en juin 2010 lors du forage du premier puits de gaz de schiste à Loma La Lata par l’entreprise YPF-Repsol. Il faut souligner que la découverte de l’existence de cette ressource date des années 1960 et 1970 lorsque YPF, alors entreprise publique, découvre les gisements de Puesto Hernández et de Loma La Lata et commence le forage des formations de Vaca Muerta et de Los Molles (riches en hydrocarbures non conventionnels). À cette époque, ni le prix des hydrocarbures ni la technologie ne permettaient son extraction.

Une série de projets a été lancée à partir des années 1980 en raison de la baisse du niveau des réserves de pétrole et de gaz aux États-Unis, observée au cours des dernières décennies. Elle visait à concevoir et à développer une technique économiquement et technologiquement viable permettant l’extraction d’hydrocarbures de schiste. En 1997, ce processus donne finalement lieu à la première fracturation hydraulique qui combine la technique de la fracturation hydraulique (injection d’eau, de sables et d’additifs chimiques à haute pression) et le forage de puits horizontaux, inaugurant ainsi formellement l’ère du gaz de schiste dans le monde.

En 2005, au Texas, la mise en production au stade commercial du premier gisement de non conventionnels, appelé Barnett Shale, est le point de départ de l’essor du gaz de schiste aux États-Unis.

En lien avec ce nouveau cours des choses, l’Agence américaine d’information sur l’énergie (Energy Information Administration, EIA) a publié en avril 2011 une évaluation préliminaire des ressources en gaz de schiste, dans des régions autres que les États-Unis, dans laquelle sont recueillies des données relatives à l’Argentine[2]. Le rapport estime que l’Argentine possèderait près de 774 Tcf (un Téra pied cube est équivalent à 27 milliards de m3) de ressources techniquement récupérables en gaz naturel non conventionnel.

Ce document a par la suite été mis à jour et, au mois de juin 2013, une nouvelle publication de l’EIA fournissant des informations sur les ressources en gaz naturel et en pétrole a évalué cette fois les ressources en hydrocarbures non conventionnels de 41 pays[3]. Dans ce nouveau rapport, l’EIA souligne que l’Argentine possèderait 802 Tcf de ressources non prouvées techniquement récupérables en gaz naturel (soit 21 654 milliards de m3) et 27 milliards de barils de pétrole (soit 4 293 millions de m3). Cela représenterait respectivement 67 et 11 fois les réserves prouvées actuelles d’hydrocarbures conventionnels estimées à 323 milliards de m3 de gaz naturel et 394 millions de m3 de pétrole en décembre 2011, selon le ministère de l’Énergie argentin.

Ce qui suit reprend les détails concernant les ressources pour chacun des bassins analysés, à partir des données fournies par le rapport cité précédemment, établi par l’EIA.

1.1. Gaz de schiste

Bassin Neuquén : ressources en gaz in-situ estimées après ajustement en fonction du risque[4] (formations Los Molles et Vaca Muerta) : 2 184 Tcf (93 083 milliards de m3). Les ressources non prouvées techniquement récupérables[5] (dont le rapport de l’EIA faisait une estimation en utilisant un facteur de récupération de l’ordre de 27 %) se situeraient aux alentours de 583 Tcf (15 741 milliards de m3), soit 49 fois les réserves prouvées actuelles de gaz du pays. Vaca Muerta représente 53 % de ce total (soit 8 308 milliards de m3).

Bassin San Jorge : ressources en gaz in-situ estimées après ajustement en fonction du risque (formations Aguada Bandera et Pozo D-129) : 438 Tcf (11 831 milliards de m3). Les ressources non prouvées techniquement récupérables (estimation avec un facteur de récupération de l’ordre de 20 %) seraient au total de 86 Tcf (2 322 milliards de m3), soit 7,2 fois les réserves prouvées actuelles de gaz du pays.

Bassin Austral Magallanes (seule la partie correspondant à l’Argentine est prise en compte) : ressources en gaz in-situ estimées après ajustement en fonction du risque (formations Inoceramus et Magnas Verdes) : 606 Tcf (16 348 milliards de m3). Les ressources non prouvées techniquement récupérables (estimation avec un facteur de récupération de l’ordre de 21 %) se situeraient à près de 130 Tcf (3 510 milliards de m3), soit 11 fois les réserves prouvées actuelles de gaz du pays.

Bassin Paraná-Chaco (seule la partie correspondant à l’Argentine est prise en compte) : ressources en gaz in-situ estimées après ajustement en fonction du risque (formation Ponta Grossa) : 16 Tcf (440 milliards de m3). Les ressources non prouvées techniquement récupérables (obtenues à partir d’un facteur de récupération de 20 %) seraient au total de 3,2 Tcf (86,4 milliards de m3), soit 0,3 fois les réserves prouvées actuelles de gaz du pays.

Tableau 1 : Ressources totales en gaz de schiste

| Bassins | In-situ estimées après ajustement en fonction du risque | Non prouvées récupérables estimées avec un taux de récupération de 25 % | Non prouvées récupérables estimées avec un taux de récupération de 6,5 % | |||

| Tcf | 109 m3 | Tcf | 109 m3 | Tcf | 109 m3 | |

| Neuquén | 2 184 | 58 968 | 583 | 15 741 | 142 | 3 833 |

| San Jorge | 438 | 11 831 | 86 | 2 322 | 29 | 769 |

| Austral Magallanes | 606 | 16 348 | 130 | 3 510 | 39 | 1 064 |

| Paraná-Chaco | 16 | 440 | 3 | 86 | 1 | 28 |

| Total | 3 244 | 87 587 | 802 | 21 659 | 211 |

5 694 |

Dans le cas de l’Argentine, le facteur de récupération utilisé est de l’ordre de 25 %, de sorte que les ressources non prouvées techniquement récupérables en gaz de schiste seraient équivalentes à 67 fois les réserves prouvées de gaz conventionnel que possède actuellement le pays. Cependant, d’après la littérature la plus récente présentant l’évaluation de cas concrets qui ont été développés aux États-Unis (il convient de rappeler que le boom de cette activité a eu lieu aux États-Unis entre 2005 et 2008 dans des gisements tels que Barnett, Marcellus, Haynesville, Fayeteville et Eagle Ford, ce dernier étant comparable à Vaca Muerta quant au profil de production du pétrole), les taux de récupération observés dans le cas du gaz de schiste se situent en moyenne autour de 6,5 %, allant de 4,7 à 10 %[6]. La quantité de ressources techniquement récupérables en gaz de schiste pouvant être extraite du sous-sol a alors été calculée sur la base de ce nouveau facteur de récupération moyen (Tableau 1).

À partir de ce taux de récupération, la quantité de ressources non prouvées techniquement récupérables en gaz de schiste équivaut à 18 fois les réserves prouvées actuelles de gaz du pays. Comme le montrent ces nouveaux taux de récupération, une des formations qui pourrait être la plus touchée est Vaca Muerta puisque le passage d’un facteur de récupération de 27 % (appliqué par l’EIA) à un facteur de 6,5 % entraînerait la diminution de ses ressources récupérables en gaz de schiste, réduites ainsi à 3 833 milliards de m3, soit 12 fois les réserves prouvées actuelles de gaz du pays au lieu de 49 fois (avec le facteur de récupération proposé par l’EIA).

En comparant les ressources non prouvées techniquement récupérables en gaz de schiste obtenues à partir d’un facteur de récupération de 6,5 %, avec les ressources en gaz naturel conventionnel qui n’auraient pas encore été découvertes en Argentine selon l’Institut d’études géologiques des États-Unis (U.S. Geological Survey – USGS[7]) et dont la quantité s’élèverait à 1 217 milliards de m3[8], le rapport entre ces quantités n’est que de 4,6 fois.

Une première conclusion peut être tirée de ces calculs. Bien que le volume des ressources non prouvées en gaz de schiste enfouies semble être sensiblement supérieur à celui des réserves prouvées de gaz que possède actuellement le pays, la marge d’erreur que présentent des variables aussi significatives que le facteur de succès et le facteur de récupération, entre autres, pourrait contredire l’affirmation ancrée aujourd’hui dans l’opinion publique selon laquelle le volume de gaz de schiste est tel qu’il permettrait à l’Argentine de devenir une superpuissance gazière. En réalité, l’Argentine ne s’est que très récemment engagée sur la voie de l’exploitation du gaz de schiste et se trouve donc au début de la courbe d’apprentissage. Un investissement plus fort dans ce domaine permettra d’obtenir des informations spécifiques sur le profil des taux de récupération, sur les niveaux de production des puits en début d’exploitation, sur les taux de déclin des puits, sur les impacts environnementaux et leur mitigation, de même que sur les réserves et les quantités maximales pouvant encore être extraites des puits.

Tout cela permettra d’améliorer la qualité des informations apportées par ces estimations puisque les volumes potentiellement récupérables d’hydrocarbures seront déterminés sur la base de paramètres locaux.

Bien qu’il existe une maxime dans le monde du pétrole qui dit que la quantité de réserves réelles d’un gisement n’est connue que lorsque celui-ci est abandonné (car tout son potentiel en a déjà été extrait), disposer de plus de données permet de réduire la marge d’erreur que présentent les estimations et permet aussi de mieux orienter les stratégies de gestion de la ressource (réduction des coûts, amélioration de la technique d’exploitation, réduction des impacts environnementaux éventuels, création de conditions économiques favorables à la rentabilité de l’extraction).

Mener à bien ce processus peut prendre de cinq à dix ans mais le forage de nouveaux puits ainsi que l’interprétation des données recueillies permettront de tirer des conclusions solides quant à la faisabilité technique et la viabilité économique et environnementale de ce type de projet. En ce qui concerne ce dernier aspect, l’analyse de certains paramètres tels que l’utilisation de l’eau, ou bien la gestion de l’eau de fracturation et de l’eau de production, l’empreinte carbone, l’empreinte eau, les aspects socioéconomiques, l’analyse du taux de retour énergétique (EROI[9]) des non conventionnels et autres, permettra de fournir des éléments essentiels à la réalisation d’études approfondies sur l’impact environnemental sur des sites spécifiques. Ces études devraient être effectuées en amont de l’exploitation des non conventionnels, et ce en vue de déterminer si l’utilisation de cette technologie d’extraction est appropriée ou non.

En conclusion, compte tenu du risque que cela représenterait de n’emprunter qu’une seule voie en vue d’atteindre l’autosuffisance en gaz (par l’exploitation du gaz de schiste, par exemple), il ne serait pas judicieux d’abandonner l’exploration de ressources conventionnelles car un potentiel important est encore présent dans le sous-sol. En effet, depuis que le gaz a été découvert en Argentine et jusqu’à aujourd’hui, seulement 57 % des ressources ultimes auraient été extraites. Ainsi, sur les cinq bassins actuellement en exploitation, il resterait encore 1 217 milliards de m3 à détecter et à extraire, ce qui représente près de 3,8 fois les réserves prouvées actuelles. De plus, si cet effort d’exploration se réalise dans des zones à haut risque (comme dans le bassin de Marina Argentina ou dans les eaux profondes du bassin du Salado)[10], les perspectives pourraient être encore meilleures.

La stratégie serait alors de diversifier le risque en mettant en œuvre trois processus à développer en parallèle : l’exploration du gaz de schiste, l’exploration des ressources conventionnelles restantes dans les bassins connus et l’exploration de nouveaux bassins. Cela permettrait d’emprunter un chemin plus conservateur car, si le pays s’embarque seul sur la voie de l’exploitation du gaz de schiste et si sa commercialisation ne s’avère pas viable, le pays n’aura pas seulement perdu des ressources, mais aussi son objectif d’atteindre de nouveau l’autosuffisance en gaz qui aura pris du retard, avec les répercussions bien connues de cette situation sur l’économie en général.

Afin d’apporter davantage de données à l’analyse en cours, la suite de l’article présente l’étude évaluant la formation Vaca Muerta, réalisée par l’entreprise Ryder Scott à la demande de l’entreprise Repsol et publiée début 2012. Il faut remarquer que sur les 30 000 km² que recouvre Vaca Muerta, l’entreprise a analysé les données géologiques correspondant à une superficie de 8 071 km² (soit 27 % du total). L’étude conclut que, sur l’ensemble de la superficie analysée, 77 % de la zone contiendrait du pétrole et le reste se répartirait entre gaz sec et gaz humide (Tableau 2).

Tableau 2 : Ressources et réserves de la formation Vaca Muerta

| Brut (100%) | Net YPF | |||||||

| Pétrole (Mbbl) | Condensats (Mbbl) | Gaz (Mbep) | Total (Mbep) | Pétrole (Mbbl) | Condensats (Mbbl) | Gaz (Mbep) | Total (Mbep) | |

| Ressources potentielles | 5 732 | 396 | 15 038 | 21 167 | 3 966 | 224 | 8 161 | 12 351 |

| Ressources contingentes | 1 115 | 0 | 410 | 1 525 | 883 | 0 | 330 | 1 213 |

| Réserves 3P | 81 | 0 | 35 | 116 | 81 | 0 | 35 | 116 |

| Possibles | 33 | 0 | 15 | 48 | 33 | 0 | 15 | 48 |

| Probables | 25 | 0 | 11 | 35 | 25 | 0 | 11 | 35 |

| Prouvées | 23 | 0 | 10 | 33 | 23 | 0 | 10 | 33 |

Source : Ryder Scott – 1 bep = 5 615 pieds cubiques de gaz (soit 159 m3).

À noter ici qu’en ce qui concerne les réserves 3P de gaz de schiste, YPF possèderait environ 81 millions de barils (équivalents à 13 millions de m3, soit 3,3 % des réserves prouvées de pétrole du pays). Il convient de souligner que le concept de réserves 3P renvoie aux réserves qui ont été découvertes, mais parmi lesquelles seules les réserves prouvées ont une forte probabilité d’être extraites, et ce en tenant compte des conditions économiques et de certitude géologique actuelles.

Dans le cas du pétrole, les réserves 3P représentent 1,2 % du total des ressources récupérables selon les estimations de Ryder Scott pour la superficie de Vaca Muerta. Le total des ressources récupérables est le résultat de l’addition des réserves 3P, des ressources contingentes (volumes d’hydrocarbures qui ont été découverts, mais que les conditions actuelles du marché ou le manque d’infrastructures adaptées pour son extraction ne permettent pas de compter en tant que réserves) et des ressources prospectives (volumes qui n’ont pas encore été découverts, mais qui sont supposés exister selon les conditions géologiques examinées). Ainsi, pour ce qui est du pétrole, il faut remarquer que les réserves 3P représentent 1,2 %, les ressources contingentes 16 % et les ressources prospectives 82,8 %. Par conséquent, il y a encore beaucoup de chemin à faire avant de connaître plus exactement le volume de ressources disponibles, les taux de récupération et les taux d’extraction, entre autres.

Dans le cas du gaz naturel, les réserves 3P atteignent 0,2 %, les ressources contingentes 9,8 % et les ressources prospectives 90 %. L’incertitude liée à cette ressource est alors d’autant plus grande. De ce fait, selon les estimations, une part significative des ressources en gaz de schiste n’a pas encore été découverte, ce qui suppose la mise en œuvre nécessaire d’un effort d’exploration considérable et une prise de risques plus importante.

1.2. Pétrole de schiste

Bassin Neuquén : ressources en pétrole (condensats) in-situ estimées après ajustement en fonction du risque (formations Los Molles et Vaca Muerta) : 331 000 millions de bbl (52 623 millions de m3). Les ressources non prouvées techniquement récupérables (dont le rapport de l’EIA faisait une estimation à partir du facteur de récupération de l’ordre de 6 %) se situeraient aux alentours de 19 880 millions de bbl (3 160 millions de m3), soit 8 fois les réserves prouvées actuelles de pétrole du pays. Vaca Muerta représente 80 % de ce total (soit 2 528 millions de m3).

Bassin San Jorge : ressources en pétrole in-situ estimées après ajustement en fonction du risque (formation Pozo D-129) : 16 700 millions de bbl (2 655 millions de m3). Parmi celles-ci, les ressources non prouvées techniquement récupérables (estimées avec un facteur de récupération de 3 %) seraient au total de 500 millions de bbl (79 millions de m3), soit 0,2 fois les réserves prouvées actuelles de pétrole du pays.

Bassin Austral Magallanes (seule la partie correspondant à l’Argentine est prise en compte) : ressources en pétrole in-situ estimées après ajustement en fonction du risque (formations Inoceramus et Magnas Verdes) : 131 200 millions de bbl (20 858 millions de m3). Parmi celles-ci, les ressources non prouvées techniquement récupérables (estimées avec un facteur de récupération de 5 %) seraient de 6 560 millions de bbl (1 043 millions de m3), soit 2,7 fois les réserves prouvées actuelles de pétrole du pays.

Bassin Paraná-Chaco (seule la partie correspondant à l’Argentine est prise en compte) : ressources en pétrole in-situ estimées après ajustement en fonction du risque (formation Ponta Grossa) : 300 millions de bbl (48 millions de m3). Parmi celles-ci, les ressources non prouvées techniquement récupérables (obtenues à partir d’un facteur de récupération de 3 %) seraient au total de 10 millions de bbl (1,6 million de m3), soit 0,004 fois les réserves prouvées actuelles de pétrole du pays.

Tableau 3 : Ressources totales en pétrole de schiste

| Bassins | In-situ estimées après ajustement en fonction du risque | Non prouvées récupérables | ||

| Mbbl | Mm3 | Mbbl | Mm3 | |

| Neuquén | 331 000 | 52 623 | 19 880 | 3 160 |

| San Jorge | 16 700 | 2 655 | 500 | 79 |

| Austral Magallanes | 131 200 | 20 858 | 6 560 | 1 043 |

| Paraná-Chaco | 300 | 48 | 10 | 1,6 |

| Total | 479 200 | 76 184 | 26 950 | 4 284 |

Comme le montre le rapport de l’EIA, dans le cas de l’Argentine, un facteur de récupération de l’ordre de 5,6 % a été utilisé pour le pétrole, de sorte que les ressources non prouvées techniquement récupérables en pétrole de schiste seraient équivalentes à 11 fois les réserves prouvées de pétrole conventionnel que possède actuellement le pays (Tableau 3). En prenant en compte les ressources ultimes en pétrole conventionnel estimées par l’USGS, il resterait à découvrir 350 millions de m3 dans les cinq bassins en production du pays[11]. Cela signifie que les ressources non prouvées techniquement récupérables en pétrole non conventionnel sont 12 fois supérieures aux ressources en pétrole conventionnel.

De même que pour ce qui a été établi pour le gaz naturel, la stratégie à suivre serait la diversification des stratégies d’exploration à la recherche de pétrole tant non conventionnel que conventionnel (dans les bassins connus et dans ceux susceptibles de contenir des ressources).

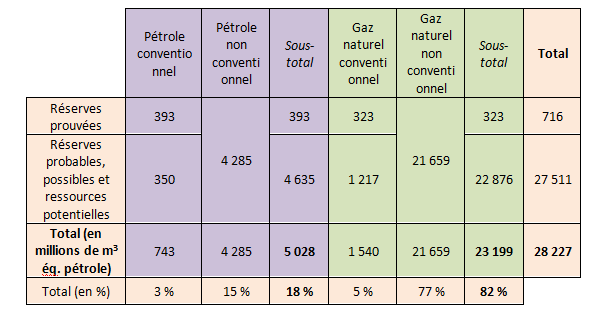

Enfin, les estimations sur les réserves et ressources en gaz et pétrole conventionnels et non conventionnels présentées jusqu’ici ont été rapportées à une unité de mesure commune (m3 de pétrole équivalent)[12], à partir des données publiées par l’EIA et l’USGS (Tableau 4).

D’une part, le tableau 4 montre clairement le potentiel élevé que possède le pays en ce qui concerne le gaz naturel étant donné que cet hydrocarbure représente 82 % des réserves et ressources potentielles. D’autre part, 92 % des réserves et ressources seraient non conventionnelles. De même, les réserves prouvées ne représentent que 2,5 % du total, ce qui reflète le défi majeur que l’Argentine va devoir relever si elle souhaite transformer toutes ces ressources en réserves dans un avenir proche. Cet objectif pourra être atteint grâce à des investissements forts dans l’exploration et le développement et grâce à la mise en œuvre d’une politique pétrolière qui les accompagne, mais aussi à condition que la nature, de son côté, confirme les estimations effectuées.

Enfin, et pour résumer, il convient de souligner que six gisements de pétrole et de gaz de schiste ont été découverts jusqu’à présent en Argentine, dont 3 dans le bassin du Golfe San Jorge (Cañadón Yatel, Los Perales et Lomas del Cuy ; ce dernier, détenu à 100 % par YPF, est presque exclusivement un gisement de gaz de schiste) et 3 à Vaca Muerta dans le bassin de Neuquén (Orejano, Loma del Molle, Loma La Lata/Loma Campana) :

- Loma del Molle (détenu à 45 % par YPF, à 45 % par ExxonMobil et à 10 % par G&P) contient du pétrole de schiste et du gaz de schiste ;

- Orejano (détenu à 50 % par YPF et à 50 % par Dow), où c’est du gaz de schiste qui sera principalement extrait ;

- Loma La Lata et Loma Campana (détenus à 50 % par YPF et à 50 % par Chevron), découverts en 2010, font partie des gisements contenant du pétrole de schiste.

2. À propos de la production

La production du gaz de schiste en Argentine dure depuis seulement trois ans (son exploitation ayant commencé en 2010). Ainsi, l’expérience de la production étant encore toute récente, il est difficile de prévoir la performance, le potentiel de récupération finale (EUR[13]), le taux de récupération ainsi que le taux de déclin de chaque puits de forage, entre autres aspects principaux liés à l’ingénierie de réservoirs et de production.

Jusqu’à fin 2012 dans le pays, 72 puits de forage d’hydrocarbures non conventionnels avaient été forés, parmi lesquels 67 situés à Vaca Muerta (dans le bassin de Neuquén), dans l’ordre suivant : 2 puits ont été percés en 2010, 32 puits en 2011 et 33 puits en 2012. Avant fin 2012, YPF avait déjà réalisé le forage de 49 puits dans le bassin de Vaca Muerta. Le forage de 130 nouveaux puits est prévu pour 2013.

En ce qui concerne la répartition des puits de forage répertoriés fin 2012 par les 8 entreprises travaillant sur la formation de Vaca Muerta, 59 puits (88 %) étaient destinés à la production de pétrole alors que 8 puits (12 %) se sont finalement avérés contenir du gaz. Il faut remarquer que l’objectif du forage de puits de non conventionnels s’est basé jusqu’à présent principalement sur un critère de recherche de pétrole. Par ailleurs, la majorité des puits ont été forés verticalement (seulement 10 des 67 puits réalisés à Vaca Muerta l’ont été horizontalement, soit 15 % du total).

Compte tenu des caractéristiques décrites dans le point portant sur les réserves et ressources (montrant que la majeure partie des ressources de l’Argentine seraient non conventionnelles et en gaz), ainsi que de l’épuisement actuel des ressources en gaz au niveau national, une politique en matière d’hydrocarbures encourageant la recherche et la production de gaz naturel devrait être mise en place. La révision du prix de cette ressource en tête de puits pourrait envoyer un signal fort dans ce sens.

Malgré le caractère récent de la production, divers articles s’appuyant sur les expériences de développement des gisements de la province de Neuquén (principalement dans les formations de Vaca Muerta et de Los Molles) ont récemment été publiés. Leurs conclusions permettent d’offrir une première approche de la situation actuelle de production des non conventionnels (principalement en rapport avec le pétrole).

Dans ce sens, plusieurs articles concordent entre eux quant à la valeur du potentiel de récupération finale que pourraient atteindre les puits producteurs de pétrole non conventionnel de Vaca Muerta. Ces valeurs varient entre un minimum de 15 600 m3 sur 25 ans (pour les puits verticaux) et un maximum de 130 000 m3 sur 25 ans (pour les puits horizontaux)[14]. Les valeurs moyennes des potentiels de récupération finale ont été estimées, sur une période de 25 ans, à 28 000 m3 pour les puits verticaux et à 62 000 m3 pour les puits horizontaux. Cela signifie donc que le rapport entre les volumes potentiellement extractibles de cette formation est de l’ordre de 2,2 fois (ce qui veut donc dire que pour une même formation, le potentiel de récupération finale d’un puits horizontal serait deux fois plus important que celui d’un puits vertical)[15]. Selon d’autres études[16], le potentiel de récupération finale de Vaca Muerta s’élèverait à un maximum de 115 000 m³ sur 25 ans, avec une moyenne de 17 800 m3 et une médiane (50 % des cas) de 12 600 m3.

Un autre élément important qui ressort de ces premières analyses est le taux de déclin des puits de pétrole. Au début de leur vie utile, le profil de production de ces puits évolue selon une trajectoire hyperbolique qui, lorsque le taux de déclin minimum[17] est atteint, devient exponentielle. Ce taux minimum serait atteint entre la 9e et la 10e année suivant la mise en production du puits. Cela signifie que, jusqu’à ce moment précis, le déclin est de l’ordre de 40 à 45 % par an, pour ensuite s’abaisser à 6 % par an. Ces taux de déclin élevés au cours des premières années de production coïncident avec les observations effectuées aux États-Unis (40 % par an pour le pétrole et entre 29 et 52 % pour le gaz naturel)[18].

Pour évaluer la valeur de ces potentiels de récupération finale et les taux de déclin, les auteurs ont formulé une série d’hypothèses en lien avec différents paramètres utilisés dans le calcul de ces deux facteurs, et basées sur la littérature et l’expérience empirique comportant des données relevées sur le terrain. Par conséquent, le développement et l’analyse de la production de ces premiers puits s’avèrent être d’une importance cruciale dans la mesure où les paramètres locaux mesurés serviront à améliorer les estimations sur le potentiel de récupération finale et le taux de déclin des puits de forage. Cela permettra également de déterminer avec une plus grande précision la viabilité économique de l’exploitation de cette ressource, et d’en tirer les enseignements afin de choisir les techniques de production les plus efficaces pour rendre possible l’extraction des ressources non conventionnelles.

En ce qui concerne le gaz naturel, aucune publication nationale fournissant des estimations sur la productivité attendue pour ce type de puits n’a encore été faite, ce qui est sans doute dû à la faiblesse de l’élan donné à l’exploitation du gaz non conventionnel jusqu’à aujourd’hui.

3. À propos des scénarios possibles pour l’offre et la demande

Plusieurs scénarios relatifs à l’offre d’hydrocarbures ont été développés à partir de récentes estimations portant sur la prospective de la demande de pétrole et de gaz naturel en Argentine fournies par la fondation Bariloche (pour la période 2013-2050). Ces scénarios ont permis de tirer une série de conclusions[19].

En ce qui concerne le scénario de la demande de pétrole, la création d’une série de raffineries au cours de cette période a été envisagée pour répondre à la demande croissante en produits pétroliers grâce à une production locale. Ainsi, pour simuler sa croissance, la demande de pétrole a été représentée sur la base d’une fonction échelon reflétant la mise en marche des raffineries proposées sur toute la période. En prenant comme base la capacité de raffinage de 32 millions de m3 de pétrole par an pour l’année 2012, la capacité de distillation devrait atteindre 62 millions de m3 en 2050.

La demande de gaz naturel, quant à elle, augmentera de 2,4 % par an durant cette période, ce qui signifie une hausse de la consommation de gaz qui passera de 135 millions de m3/jour en 2012 à 347 millions de m3/jour en 2050. Sur la période 2013-2050, la croissance du PIB sera, selon les prévisions, de 3 % par an.

Du point de vue de l’offre d’hydrocarbures, trois scénarios prospectifs ont été envisagés :

– un scénario minimal (ou scénario Chevron) qui prévoit que seul ce projet lié à l’extraction de pétrole non conventionnel sera mis en œuvre d’ici 2050 (la production moyenne de pétrole non conventionnel est estimée à 3,8 millions de m3 par an) ;

– un scénario dit conservateur qui envisage la mise en production de divers projets d’exploitation des non conventionnels et qui prévoit dans ce cas l’extraction de 440 millions de m3 de pétrole non conventionnel au cours des 35 prochaines années (ce qui équivaut à 10 % des ressources non prouvées techniquement récupérables de pétrole non conventionnel, avec pour cette ressource une production moyenne à hauteur de 12,5 millions de m3 par an), tandis que la production cumulée de gaz naturel sur cette période ne représenterait que 8 % des ressources non prouvées techniquement récupérables en gaz non conventionnel ;

– et, pour finir, un scénario d’autosuffisance dans lequel l’effort en termes de puits sur cette période est fixé afin que le pays atteigne l’autosuffisance en gaz et pétrole.

Dans tous les scénarios et sur la période donnée, l’extraction des réserves prouvées d’hydrocarbures conventionnels (Tableau 4) est envisagée en prenant en compte le déclin de la production de pétrole et de gaz conventionnels, selon les taux observés ces dernières années, qui s’élèvent à 6 % par an pour le pétrole et à 2,5 % par an pour le gaz naturel. Cependant, dans cette perspective, les concepts de réserves probables et possibles ou de ressources potentielles, présents dans le tableau 2, n’ont pas été intégrés dans la catégorie des réserves prouvées afin de refléter l’apport à l’approvisionnement futur que constitueraient les non conventionnels dans l’hypothèse où tout l’effort d’investissement en exploration et développement se concentrerait sur l’exploitation du schiste.

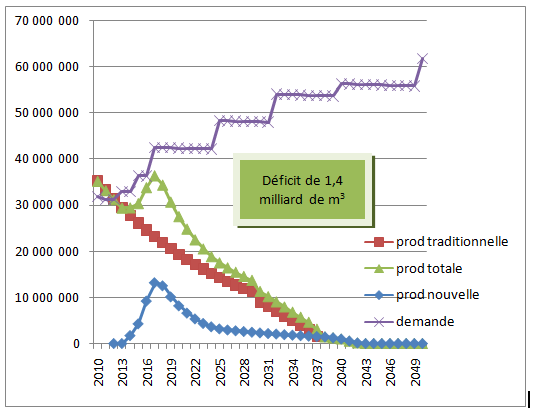

3.1. Scénario Chevron

Pour présenter ce cas de figure, il convient de prendre en compte les informations récemment publiées dans la presse par l’entreprise YPF qui projettent les volumes de pétrole devant être extraits de Vaca Muerta pendant la période 2015-2050[20]. Ces estimations prévoient une production de 124 millions de m3 de pétrole pour cette période. Ce projet est considéré comme le premier en Argentine en lien avec l’exploitation du schiste dans lequel une zone concept est passée à l’état de zone pilote, devenant l’une des principales zones à productivité élevée du pays (sweet spots)[21].

Le graphique de la figure 1 montre que l’apport de ce projet à l’offre de pétrole restera marginal. Il permettra tout de même la réduction du déficit de pétrole observé entre 2014 et 2017. En conclusion, selon l’hypothèse avancée par ce scénario, le pays présentera un écart croissant entre l’offre et la demande. L’apport du projet Chevron sera plutôt d’améliorer la qualité et la quantité des informations qui pourront être recueillies au cours de l’exploitation de cette ressource, que de réduire le déficit d’approvisionnement. Le déficit cumulé de pétrole est estimé à 1,4 milliard de m3.

Malgré le faible impact qu’aura ce projet sur la production totale de pétrole, il représente tout de même un effort important en termes d’investissements et de coûts de fonctionnement pour parvenir à atteindre cette hausse. Cet effort a été estimé à 25 milliards de dollars par l’entreprise YPF et devrait permettre la création de 1 562 puits, ce qui signifie un investissement moyen par puits de 16 millions de dollars (CAPEX et OPEX inclus)[22].

À partir des prévisions de la production cumulée de pétrole générée par ce projet (124 millions de m3), le potentiel EUR est estimé à 80 000 m3 par puits, ce qui représente 30 % de plus que le potentiel moyen des puits horizontaux de Vaca Muerta. Cela signifie que l’entreprise fait preuve d’un certain optimisme quant aux estimations du potentiel EUR de la formation ou alors que, parmi le total des puits proposés, une grande partie serait des puits horizontaux, dans la mesure où leur potentiel EUR est presque deux fois supérieur à celui d’un puits vertical.

Cet essai pilote du projet Chevron offrira plusieurs avantages. Il permettra à l’opérateur de la zone de développer son expertise. Ensuite, en cas de succès, celui-ci constituerait un indicateur positif pour les investissements et les investisseurs souhaitant se lancer dans la recherche et l’extraction du schiste. Il met également en évidence le grand défi que l’Argentine va devoir relever quant au volume des investissements nécessaires afin de prétendre retrouver l’autosuffisance énergétique grâce à la mise en production du schiste.

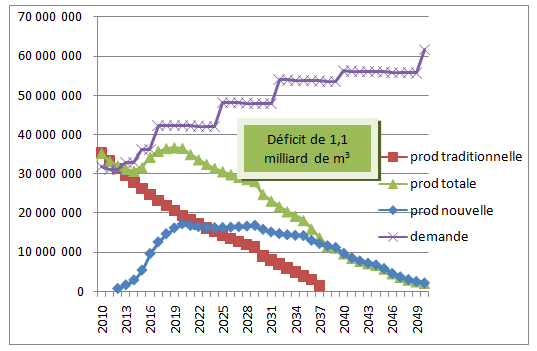

3.2. Scénario conservateur

Ce projet envisage la création d’environ 25 000 puits de pétrole et gaz de schiste entre 2013 et 2050 (soit près de 700 nouveaux puits en moyenne par an durant cette période). Pour mener à bien ce scénario, l’investissement nécessaire a été estimé à environ 250 milliards de dollars (soit 6,8 milliards de dollars par an).

Le potentiel EUR choisi pour chaque puits de pétrole est de 42 000 m3 (une valeur supérieure de 50 % à la moyenne d’un puits vertical et inférieure de 35 % à celle d’un puits horizontal), ce qui implique que pour atteindre cette valeur d’EUR, il est envisagé une proportion de puits horizontaux par rapport aux puits verticaux supérieure à celle des puits actuellement en développement dans le bassin de Vaca Muerta. La production initiale par puits et le profil de production des puits de pétrole, quant à eux, ont été calculés en prenant en compte les paramètres moyens du taux de déclin indiqués dans les articles précédemment cités, et en considérant l’évolution mixte du déclin de ces puits (hyperbolique et exponentielle). Le potentiel EUR utilisé dans le cas du gaz de schiste a été de 124 millions de m3 (un potentiel similaire à celui de zones comme celle de Haynesville aux États-Unis). Un modèle permettant d’évaluer l’évolution de la production a été élaboré suivant ces hypothèses.

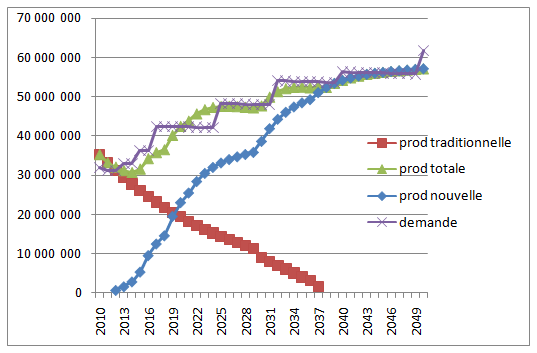

Le graphique de la figure 2 montre que l’entrée en production des puits prévue par le scénario reste insuffisante en vue de garantir l’autosuffisance pétrolière au cours de cette période. Malgré l’importance de l’effort économique prévu par ce scénario, le pays ne parviendrait pas à retrouver l’autosuffisance même si l’écart entre l’offre et la demande serait en diminution à partir de 2018 (par rapport au scénario Chevron). Le déficit cumulé de pétrole s’élève à 1,1 milliard de m3. Il faut souligner que, selon l’USGS, la catégorie des réserves probables, possibles et des ressources potentielles restantes en Argentine pourrait représenter une quantité de pétrole atteignant 350 millions de m3. Si tout au long de cette période l’investissement était porté sur la recherche et la mise en production de ces ressources conventionnelles, le déficit pourrait être réduit jusqu’à atteindre 750 millions de m3. En conclusion, afin de réduire toujours plus ce déséquilibre, il faudrait augmenter la proportion des ressources non conventionnelles et/ou explorer d’autres bassins pas encore en production pour développer la production d’hydrocarbures.

En ce qui concerne le gaz naturel (graphique de la Figure 3), la situation est similaire. En effet, bien que la production augmente, elle ne parvient pas à couvrir les besoins locaux, ce qui veut dire que l’Argentine restera un pays importateur de cette ressource (en 2050, les importations couvriraient 20 % de ses besoins).

Il est cependant possible d’observer que ce scénario est plus favorable dans le cas du gaz naturel que dans celui du pétrole. Malgré cela, les besoins croissants du pays relatifs à cette énergie ne sont pas totalement couverts par la production nationale de gaz. Dans ce scénario, le déficit cumulé de gaz naturel atteint 540 milliards de m3. En ce sens, il convient de souligner que, selon l’USGS, la catégorie des réserves probables, possibles et des ressources potentielles restantes en Argentine représenterait pour le gaz naturel 1 200 milliards de m3 (Tableau 2). L’investissement dans la recherche et la mise en production de ces ressources permettraient de combler ce déficit.

En conclusion, suivant ce scénario conservateur, il serait plus facile pour le pays de subvenir à la demande croissante de gaz naturel qu’à celle de pétrole. En effet, celle-ci verrait son déficit perdurer même en intégrant les conventionnels, à moins que l’exploration de nouveaux bassins soit permise grâce à des investissements et qu’elle soit couronnée de succès.

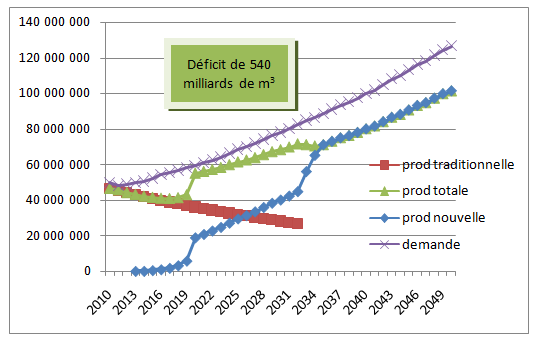

3.3. Scénario d’autosuffisance

Ce scénario a envisagé la perspective inverse en se fixant comme objectif d’atteindre l’autosuffisance. Le modèle élaboré a permis de déterminer le nombre de puits nécessaire pour y parvenir. Selon ce modèle, l’investissement requis pour permettre une augmentation durable de la production de gaz et de pétrole avoisinerait les 600 milliards de dollars, et environ 57 000 puits de gaz et pétrole de schiste. Cela revient à la création de 1 500 puits par an.

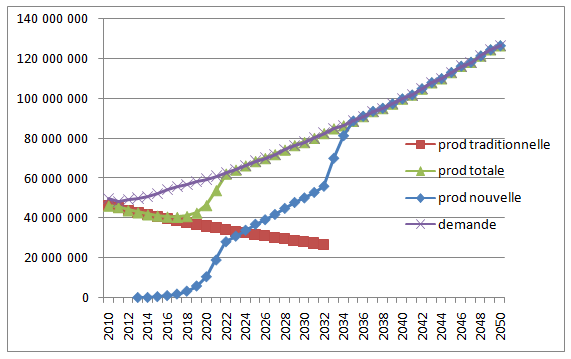

Pour ce qui est du pétrole (graphique de la Figure 4), l’autosuffisance peut être maintenue par l’extraction d’une production cumulée de pétrole de schiste à hauteur de 1,7 milliard de m3 (soit 40 % des ressources non prouvées techniquement récupérables en pétrole non conventionnel).

Pour le gaz naturel (graphique de la figure 5), il serait également possible de maintenir l’autosuffisance pendant cette période. Pour cela, une production cumulée de 2 600 milliards de m3 est nécessaire entre 2013 et 2050, soit 12 % des ressources non prouvées techniquement récupérables en gaz non conventionnel. Cependant, pendant la période 2013-2021, il existerait un manque cumulé de gaz naturel de l’ordre de 110 milliards de m3 (soit 33 millions de m3/jour). Cela est dû à la période de maturation nécessaire à l’industrie pour la mise en production des gisements de schiste.

En conclusion, pour que ce scénario soit réalisable, l’investissement nécessaire s’élèverait en moyenne à 16 milliards de dollars par an (ce montant est identique à celui des dépenses que l’Argentine devra effectuer en 2013 pour combler le manque de combustibles par des importations, principalement de gaz naturel), ce qui équivaut à tripler l’investissement dans l’upstream argentin enregistré les deux années précédentes (5,2 et 4,5 milliards de dollars ont respectivement été investis en 2011 et 2012, alloués au forage d’environ 1 000 puits par an). La réalisation de ce scénario constitue sans aucun doute un défi de taille, non seulement en raison des investissements nécessaires, mais également à cause de tous les besoins qu’il implique : les appareils de forage, le sable nécessaire aux fracturations, le matériel pour réaliser la fracturation hydraulique, la gestion efficace de la ressource en eau associée à l’exploitation de cette ressource, le contrôle des impacts environnementaux, les ressources humaines indispensables et le développement d’une réglementation qui puisse accompagner et favoriser tout ce processus.

4. Une possible feuille de route

Une conclusion essentielle qui peut être tirée de cette analyse est que le développement des non conventionnels est faisable, mais que, pour y parvenir, il est nécessaire de recueillir plus d’informations à partir des données locales. Cela permettra de fournir des estimations plus fiables et de meilleure qualité quant aux volumes d’hydrocarbures récupérables, à la productivité initiale des puits, aux taux d’extraction et de déclin, aux productions d’eau des puits, aux éventuels impacts environnementaux. Cela conduira ainsi à une connaissance plus approfondie de la gestion de cette ressource, à partir de laquelle il sera possible d’adapter et/ou de concevoir un cadre réglementaire et de promotion qui favorise le développement de l’exploitation du schiste.

Un délai minimum de cinq à dix ans est nécessaire pour atteindre cet objectif. Le dénouement reste toutefois incertain tant que des résultats concrets et tangibles de l’exploitation des non conventionnels n’auront pas été obtenus. C’est pour cela que l’une des voies à suivre est l’élargissement de l’offre d’hydrocarbures. À cet effet, l’État, à travers son entreprise nationale YPF, doit non seulement s’engager dans l’exploitation du schiste, mais également être le fer de lance de l’exploration des bassins connus et de ceux dans lesquels la production n’a pas encore débuté. De plus, il devrait mettre en œuvre des améliorations en termes de productivité visant à améliorer le taux de récupération des puits actuellement en production, mais aussi relancer l’exploitation secondaire et tertiaire (d’où proviendrait une bonne partie des ressources conventionnelles pas encore exploitées) et s’engager dans l’exploration/exploitation d’hydrocarbures à l’extérieur du pays afin de pouvoir combler le manque d’offre par du pétrole ou du gaz produit à l’étranger.

La mise en œuvre de ces mesures concernant l’offre permettrait de limiter l’impact sur la balance des paiements d’ici 2020, année où l’autosuffisance serait de nouveau atteinte, tant au niveau du gaz que du pétrole, si ce scénario venait à être suivi. Cependant, pour atteindre et maintenir l’autosuffisance, il faudrait investir environ 200 milliards de dollars d’ici 2030 (140 milliards de dollars pour le pétrole et 60 milliards de dollars pour le gaz naturel).

C’est pourquoi d’autres mesures, en plus de celles mises en œuvre, devraient être prises concernant la demande. Pour y parvenir, l’État devrait adopter une attitude proactive dans le domaine de l’efficience énergétique, en mettant en marche de manière massive et durable dans le temps des programmes tels que le Programme national d’utilisation rationnelle et efficace de l’énergie (PRONURE) ou des initiatives concrètes visant à réduire les consommations spécifiques à l’industrie des transports, en encourageant l’utilisation de moyens de transports en commun ou en favorisant l’utilisation du chemin de fer pour le transport de fret. Pour chacun de ces exemples, il conviendrait de fixer des objectifs et d’utiliser des indicateurs de performance. De plus, la substitution énergétique devrait être encouragée, tant au niveau de la demande finale d’énergie (par exemple au travers de l’intégration de renouvelables dans l’industrie du chauffage) que de l’offre (avec une plus grande participation de l’industrie de l’énergie hydraulique, nucléaire et des renouvelables) et en sensibilisant les citoyens à l’importance de l’énergie, en lançant des campagnes et des plans pour encourager les gens à l’utiliser de manière raisonnable.

Toutes ces mesures permettraient de réduire la pression sur la demande en hydrocarbures ainsi que d’en augmenter l’offre. L’Argentine devrait transformer cette faiblesse, qui apparaît aujourd’hui au niveau de l’approvisionnement en hydrocarbures, en une force, en s’appuyant sur la définition et la conception d’une politique énergétique qui permette de surmonter la situation actuelle en posant des bases nouvelles pour construire une matrice énergétique diversifiée et durable.

Notes et références

[1] Les non conventionnels entrent dans la classification des hydrocarbures qui regroupent les accumulations de pétrole ou de gaz naturel enfouis dans le sous-sol et qui ne sont pas extraits au moyen des techniques habituelles, mais nécessitent l’utilisation de processus d’extraction différents et généralement plus coûteux. Le schiste est une roche d’origine sédimentaire à grain fin, principalement composée d’argile, dont la structure feuilletée résulte de la superposition de plaquettes. Elle est appelée roche-mère du fait de l’accumulation de kérogène qui est à l’origine des hydrocarbures.

[2] Energy Information Administration. World Shale Gas Resources: An Initial Assessment of 14 Regions Outside the United States, avril 2011.

[3] Energy Information Administration-ARI. World Shale Gas and Shale Oil Resources Assessment, juin 2013.

[4] Les ressources in-situ estimées après ajustement en fonction du risque s’obtiennent en multipliant la quantité de gaz en place par un facteur de succès. Ce dernier représente la probabilité qu’une portion de la formation présente des taux de production de gaz naturel ou de pétrole intéressants. Dans le rapport de l’EIA et pour chacun des pays étudiés, ce facteur a été déterminé par analogie avec des formations géologiques similaires situées aux États-Unis.

[5] Les ressources non prouvées techniquement récupérables s’obtiennent en multipliant les ressources in-situ estimées après ajustement en fonction du risque par un facteur de récupération qui tient compte uniquement de la faisabilité technique de son extraction et ne prend en compte ni les coûts ni les prix. Dans le rapport, cette valeur se situe entre 20 et 30 % pour le gaz naturel et entre 3 et 7 % pour le pétrole.

[6] Rogers, D. « Shale and Wall Street: Was the decline in natural gas prices orchestrated? », Energy Policy Forum, février 2013.

[7] Ces estimations ont été effectuées par l’Institut d’études géologiques des États-Unis dans le document U.S. Geological Survey Assessment Model for Undiscovered Conventional Oil, Gas, and NGL Resources—The Seventh Approximation, publié en 2000, dans lequel sont estimées les ressources ultimes que contiendraient les 5 bassins sédimentaires actuellement en exploitation en Argentine sur les 20 bassins qui pourraient potentiellement contenir des hydrocarbures.

[8] Mises à jour effectuées par l’auteur pour que ces données correspondent à l’année 2012. Ce volume comprend les réserves probables, possibles et les ressources potentielles.

[9] EROI : Energy Returned On Investment est un terme anglais, connu en tant que taux de retour énergétique en français. C’est le résultat du rapport entre l’énergie pouvant être obtenue à partir d’une source d’énergie donnée et la quantité d’énergie nécessaire à l’exploitation de cette ressource. Aux États-Unis, un taux de retour énergétique équivalent à 5 sur 1 a été calculé pour les non conventionnels contre un taux de 20 sur 1 pour les conventionnels.

[10] Kokogian, D. « Perspectivas exploratorias de la plataforma continental argentina », Revista Petrotecnia, Édition LI nº 5, octobre 2010.

[11] Ce volume comprend les réserves probables, possibles et les ressources potentielles en pétrole conventionnel.

[12] 1 m3 de pétrole équivaut à 1 000 m3 de gaz naturel (sur la base du contenu énergétique).

[13] EUR : Estimated Ultimate Recovery. Estimation du volume d’hydrocarbures qui peut être extrait d’un puits ou d’un gisement.

[14] Alonso, J., Giusiano, A. et Gutierrez Schmidt, N. Subsecretaría de Minería e Hidrocarburos, Dirección de Estudios, Provincia de Neuquén. « Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción », Revista Petrotecnia, février 2013.

[15] À ce sujet, il faut souligner qu’à Vaca Muerta les puits horizontaux présentent en moyenne respectivement 10 étapes de fracture, contre 5 étapes seulement pour les puits verticaux.

[16] Giampaoli, H. « Vaca Muerta: Dos años de shale en Argentina, Análisis estadístico de producción a noviembre de 2012 », Revista Petrotecnia, février 2012.

[17] Alonso, J., Giusiano, A. et Gutierrez Schmidt, N. Subsecretaría de Minería e Hidrocarburos, Dirección de Estudios, Provincia de Neuquén. « Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción », Revista Petrotecnia, février 2013.

[18] Rogers, D. « Shale and Wall Street: Was the decline in natural gas prices orchestrated? », Energy Policy Forum, février 2013.

[19] Les scénarios d’analyse prospective de la demande nationale énergétique ont été développés dans le cadre du projet CLIMAGUA, étude menée par la fondation Bariloche et financée par l’IDRC du Canada qui analyse le lien entre l’eau et l’énergie.

[20] Newsletter du journal Inversor Energético y Minero. « YPF confía en aumentar 30% su producción de petróleo con Vaca Muerta », 31 juillet 2013.

[21] « Sweet spots » désigne des petites zones à haute productivité.

[22] CAPEX : dépenses en capital (capital expenditures), OPEX : dépenses de fonctionnement (operative expenditures).

Bibliographie complémentaire

Alonso, J., Giusiano, A. et Gutierrez Schmidt, N. Subsecretaría de Minería e Hidrocarburos, Dirección de Estudios, Provincia de Neuquén. « Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción », Revista Petrotecnia, février 2013.

Energy Information Administration. World Shale Gas Resources: An Initial Assessment of 14 Regions Outside the United States, avril 2011.

Energy Information Administration-ARI. World Shale Gas and Shale Oil Resources Assessment, juin 2013.

Giampaoli, H. « Vaca Muerta: Dos años de shale en Argentina. Análisis estadístico de producción a noviembre de 2012 », Revista Petrotecnia, février 2012.

Kokogian, D. « Perspectivas exploratorias de la plataforma continental argentina », Revista Petrotecnia, Édition LI nº 5, octobre 2010.

Newsletter du journal Inversor Energético y Minero. « YPF confía en aumentar 30% su producción de petróleo con Vaca Muerta », 31 juillet 2013.

Rogers, D. « Shale and Wall Street: Was the decline in natural gas prices orchestrated? », Energy Policy Forum, février 2013.

US. Geological Survey. USGS Model for Undiscovered conventional oil, gas and NGL Resources –Seventh Approximation, 2000.

L’Encyclopédie de l’Énergie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Énergie.

Les articles de l’Encyclopédie de l’Énergie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.